最近一段时间,整顿风波令“暴力催收”深陷舆论漩涡,AI、大数据、云计算等技术赋能的智能催收为催收行业带来了健康、阳光发展的希望。然沉疴难起,智能催收应用效果如何,能否治本?智能催收是否合法合规?近日,就上述问题,AI前线采访了360金融大数据总监苏绥。

1

智能催收较人工提效数倍,杜绝暴力催收取决于人

51信用卡因委托外包催收公司涉嫌寻衅滋事等犯罪行为被查、中国最大的催收公司湖南永雄集团欲在纽交所上市,自去年9月以来多家金融大数据公司被查,到了这年底,央行出手整治“暴力催收”,12月27日,央行发布了《中国人民银行金融消费者权益保护实施办法(征求意见稿)》,意见稿指出,金融机构向金融消费者催收债务,不得采取违反法律法规、违背社会公德、损害社会公共利益的方式,不得损害金融消费者或者第三人的合法权益。金融机构委托第三方追讨债务的,应当在书面协议中明确禁止受托人使用前款中的追讨方式,并对受托人的催收行为进行监督。

近期在金融科技领域发生的一系列大事件让“暴力催收”再一次成为热议的焦点话题。

所谓暴力催收,是指催收机构或催收员采用恐吓、胁迫、辱骂等暴力方式提醒债务人还款的行为。暴力催收一直是催收行业的顽疾,常被诟病却屡禁不止。

这几年,随着AI技术、大数据、云计算等智能技术越来越多地被运用到金融科技领域,智能催收逐渐崛起,有望解决暴力催收沉疴。

风控是消费金融业务的核心环节,上述技术目前已经在贷前、贷中、贷后等全流程中广泛运用。具体到贷后催收环节,如何通过智能催收策略和手段提高回款率,降低坏账风险是互金机构普遍关注的问题。

传统的催收方式主要以内催和外催为主,内催多通过电话、外访等方式,如果内催无效,逾期周期过长,很多机构便会转为委托第三方企业催收,一些外包机构的催收人员素质良莠不齐、加之高额催收佣金提成的吸引诱发了各式暴力催收手段。

传统催收方式人力成本高、周期长,暴力催收则游走在违法边缘。360金融大数据总监苏绥表示,相比于传统催收方式及暴力催收,AI催收具有诸多优势,第一,机器人等AI催收产品是标准化的,不会受利益因素驱动。第二,机器人是可控的,催收员这一特殊工种在工作中易出现情绪化波动而影响催收效果,催收机器人本身不存在这一问题,机器人的话术已提前经过人工审核,不会带有情感化的因素。第三,降本增效,以360催收机器人为例,在同样的时间段,人工一天可以拨打300个电话,机器人则可以拨打800-1000个,效率是人工的数倍。AI催收系统方便部署,可根据业务需求随时扩容,远低于人工招聘、管理、培训成本。

整体来看,金融领域对智能催收产品已有较高接受度,一些银行在逐步尝试,例如浦发银行信用卡中心自2016年起引入了FICOCCS自动语音催收系统,节省了30%以上的催收人力。一些互联网金融公司的的智能催收产品和应用场景更加成熟深入,苏宁金融拥有“千寻”智能催收服务系统,去年其与科大讯飞合作成立了第一个“智能催收实验室”;拉卡拉金科的“小蓝”催管大师主要用于贷后环节,通过电话机器人降低人工成本;拍拍贷旗下“智牛”催收机器人主要用于早期催收,针对逾期3天内的用户催收回款率可达到人工的90%。

智能催收产品的普及改变了以人工坐席为主的传统催收模式,机器和人工坐席的占比已不分伯仲。苏绥认为,智能催收完全取代人工催收之路,还很漫长,至少未来一两年,一定是人机结合的模式,只不过在不同的催收阶段,人机结合的比例各有不同。为保障催收效果和控制成本,未来最佳的形态是机器占大头,人工做辅助。此外,他认为,智能催收产品使用的阶段会越来越往后发展,而不仅仅局限于贷后早期。

智能催收能从根本上杜绝暴力催收吗?

“如果一家公司,默许暴力催收的存在,那什么技术能解决这个问题呢?技术是一种辅助工具,本质上,暴力催收形成的原因在于人”,苏绥表示。

技术创新能够变革旧事物,逐渐替代一些传统的低效的人工催收方式。智能质检等技术解决方案可以减少乃至避免暴力催收的出现,然而,智能催收却无法控制人的主观性。

2

AI技术在贷后催收环节的运用

语音、语义理解、NLP技术广泛运用

现在市面上主要有催收机器人、语音质检、话术助手、智能分案、智能短信、网上法庭等智能催收产品,尤以机器人产品居多。语音识别,语音合成、语义理解、NLP、知识图谱等技术是贷后催收环节主要运用到的技术。

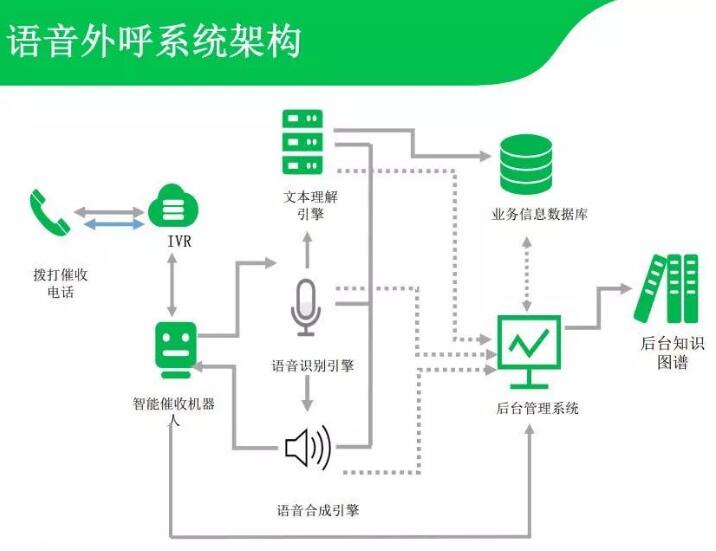

据苏绥介绍,针对贷后催收环节,360金融主要推出了3款产品:语音催收机器人、质检、智能分案。2017年,360借条信贷业务增速加快、业务量呈现指数级增长,由此带来的催收员扩招成本随之激增。在这样的背景下,智能催收解决方案-360语音外呼系统从0-1逐渐构建起来。该系统的底层是一套语音交互系统,涉及一些电信运营商的底层技术,此外包括语音识别、NLP、大数据等AI相关技术,以及一套对话系统。

语音催收机器人是一种主动外呼任务,机器人通过自动拨号技术拨出电话,通过语音识别技术将语音转化为文本,再通过对话系统的自然语言处理技术、语义理解技术识别用户的意图,并根据用户意图进行答案生成,再将回答合成语音播放给用户。机器人完整的工作流程中运用了语音识别、合成,语义理解、自然语言处理等技术。深度学习算法在其中的具体运用包括,语音合成中的端对端的解决方案,语义理解上运用了RNN,CNN、TextCNN等语义相似度计算、意图识别的模型。

智能分案是通过AI技术进行合理的案件调度,以达到降本增效的目的。分案系统中设有为逾期用户构建的C卡评分(用于预测催回难度的模型)。此外还会结合用户欠款金额、账龄、客群的风险等级、业务类型等多维度数据制定不同的催回策略,选择最有效的催收方式,例如,针对欠款金额大的案子,系统会自动确定由机器+人工结合的催收方式。从短信提醒、IVR语音通知,机器人、到人工电话催收,形成了一套全流程的智能“路由”系统,智能分案决定了一个案子的触达媒介和催收方式。

据了解,目前360金融75%的催收工作由语音机器人完成。

交互效果和人持平是终极目标

在对话方面,360智能语音机器人能够自主理解上下文并进行多轮对话,支持语义理解的内容打断,启用真人发音+TTS合成发音,语音合成的自然度较高。它还能根据催收的不同阶段采用不同的声音,如早期使用语速较慢、音色自然的偏提醒类的声音,对于逾期时间较长的案子,则采用偏严肃的声音。

苏绥坦言,现阶段,催收机器人在智能打断体验上还没有人与人对话中那般自然。因为在实时对话中,需要准确理解人的意图,当被一方打断时,另一方是应该停下来还是继续说下去,停下来之后如何根据新的对话意图,作出回应。对于机器人而言,应对上述复杂场景有一定难度,尤其是当环境嘈杂时,如何避免干扰也是当前的一个难点。

“对智能语音机器人来说,打断体验未来还需要不断优化,什么时候能够通过图灵测试,真人分不出来是机器人了,能像人一样该停则停,交互的自然程度便会跃升一个台阶”。

目前行业里的智能催收应用多集中于贷后早期,以30天以内的逾期为主,以30天以上的逾期为主的催收机器人还非常少,原因在于,从效果上看,后期的回收率不如人工。为提升催收效果,苏绥团队尝试了一系列技术方案,包括施压点的挖掘、话术推荐、话术发现等,另外,还针对金融领域做了定制化的语音识别模型。

施压点的挖掘是根据聊天过程中获得的债务人的家庭、教育程度等信息或借贷行为数据预测债务人不同的特征属性,从而设置施压点。例如,如果在聊天中得知债务人有孩子,则可在后续对话中提及“征信数据可能影响孩子上学”等针对性话术。话术发现是通过事后挖掘出那些机器人没有作出完美回答的高频问题,将回答再更新形成正循环机制,让机器人通过不断学习提高回答准确度。

“我们希望催收机器人,不管在逾期的任何阶段,它的催收效果都能做到和人持平”,苏绥表示,这是一个终极目标。

3

AI催收比人更合规

360金融主要通过智能质检和情绪检测、情绪识别来提高合规性。据悉,智能语音机器人每天可针对几千个小时-上万小时不等的语音完成100%质检,相比人工质检员的能效提升至3倍。

另一方面,针对于人工通话,可利用AI技术强化质检流程,检测催收员在对话过程中是否存在话术错误或回答不当等问题。通过情绪检测、情绪识别技术,在事后/实时检测对话中,自动识别的能量检测系统可以发现催收员及用户是否有情绪失控行为,如果催收员出现上述情形,后续会形成技术规范并给催收员做培训,通过这种机制做持续的反馈和迭代,以识别和保障合规性问题。

考虑到性价比,一般而言,情绪检测多在事后进行,而非实时。苏绥透露,团队在实时对话上也在进行一些探索,目前正在研发一款类似“话术助手”的产品,在人工通话中,AI助手一直在实时检测聊天过程,它有两个作用,一是话术引导,根据用户的回答引导催收员的话术方向;二是情绪识别,如果检测到催收员或用户有情绪波动,AI助手将提醒他“冷静”。

近段时间,国家对暴力催收加大了整治力度,重锤之下,那些不合规的产品/企业也终将被淘汰。一个令人关注的问题是,有望缓解暴力催收乱象的智能催收是否合规?

苏绥认为,AI催收要比人工催收更合规。他表示,人是最不可控的,而机器是相对可控的。机器对话过程中的话术是可以被定义的,也无情绪化波动问题,因此不存在合规性的问题。智能机器人也不会带来骚扰问题,机器人的拨打频率和时间都有严格设置。在数据隐私方面,360金融各业务系统所积累的数据会进行脱敏处理,所有采集的数据储存在安全集群中,整个数据传输过程做加密处理,一些语音数据保留一段时间会删掉。

从监管的角度看,监管的对象并非是机器人本身,而是从公司层面出发应用AI技术的催收业务方案,合规性的判别标准体现在技术、工具是否被滥用。个别风控公司利用爬虫等大数据技术挖掘用户的隐私,2019年315曝光的“智能骚扰电话”机器人一天可拨打5000个电话,主要用于贷款理财类、违规催收等场景...“滥用”问题也有可能发生在智能催收过程中。

催收行业已经成为互金产业不可替代的环节,但当前相应的法律法规和监管体系发展还较为滞后,智能催收是否合法合规还存在标准缺失、模糊的问题。2019年3月两会期间,全国政协委员王贵国提出了《关于加强债务催收行业自律的建议》,他认为,破解债务催收行业困境的根本出路,是推动行业立法。相信未来随着监管、立法的不断加强,AI催收将会更加合法合规。

嘉宾介绍:

苏绥,360金融大数据总监,负责大数据风控系统及语音机器人等AI技术在金融全场景的应用落地。曾就职于阿里、百度,从事Query理解、搜索相关性、对话系统等方向的技术研发工作,在搜索、广告、对话机器人领域有多年的实战经验。2017年初加入360金融,从0到1搭建360金融的大数据风控系统,日均放款过亿。从零组建语音外呼机器人团队,产品已经在营销获客、贷后催收等领域有广泛应用。

点个在看少个bug