自动驾驶时代软件与服务成为核心竞争力,车企盈利模式由单次销售 转型为“汽车销售+软件收费”。自动驾驶不断提高驾驶安全性的同时, 解放驾驶员的注意力,汽车由出行工具演化成移动的私人空间。自动 驾驶带来的差异化体验在消费者购车决策权重中占比越来越高。通过 预埋核心冗余硬件,后续 OTA 不断释放和激活整车性能,车企可以通 过软件产品升级,实现汽车使用生命周期持续的现金流,车企的盈利 模式转化为“汽车销售+软件收费”。车企盈利基础由新车销量变成总 体的存量,车企可进一步降价促进销售,而后续的软件收入可以弥补 降价的利润损失。

自动驾驶带来汽车 E/E 架构升级,数据闭环成为核心壁垒,传统车企 人员架构与研发体系亟待变革。传统车分布式架构不再适应智能化的 要求,汽车 E/E 架构面临硬件架构、软件架构、通讯架构三方面升级。 硬件层面,E/E 架构向域集中、中央集中式演进;软件层面,软硬件 架构解耦,硬件标准化、软件可移植;通讯架构层面由 CAN 总线转向 车载以太网。数据闭环帮助车企不断改进自动驾驶算法,是车企核心 竞争力所在,实现闭环的关键在芯片、操作系统、算法的自研和数据 的掌握。目前传统车企制造人员为主、高度依赖供应商的研发体系已 经不适应“软件定义汽车”的竞争,亟须向互联网式的产品开发模式、 研发人员主导的组织架构转型升级。

电动化与智能化重塑行业格局,其中特斯拉+新势力有望成为第一梯 队,自主品牌与互联网企业深度结盟、有望崛起。特斯拉与新势力凭 借数据闭环的核心壁垒,自动驾驶体验将不断优化,成为第一梯队, 其中新势力优势在于更加本土化;华为与百度 Apollo 软硬兼修,为 车企打造智能出行解决方案。自主品牌与互联网企业强强联合,有望 形成类似安卓系统的生态联盟;合资品牌历史包袱重,在互联网人才 和数据本土化上均存在一定短板。

1 电动化:缩小核心部件差距,打破传统品牌桎梏,为 格局变化奠基

1.1 为何燃油车自主车企难以崛起:产品力差距导致品牌力落后

1.1.1 行业格局:合资品牌主导国内市场,销量及定价上均占据优势

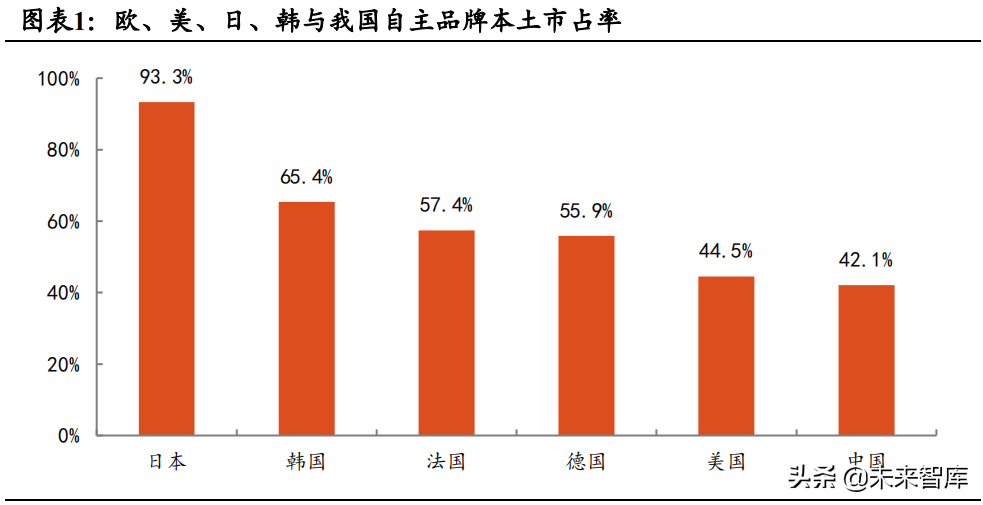

一般来说,汽车销售具有很强的地域性,本国车企在当地市场具有较强的 竞争优势。日本、韩国、法国、德国自主品牌是市占率均超过 50%,其中日本 自主品牌市占率达到 93.3%。而国内自主品牌市占率为 42%,在几个汽车大国 中排名最低,核心原因在于我国自主品牌核心技术的落后,产品力与品牌力均 处于弱势地位。产品力上,自主品牌爆款车型较少且缺乏持续推出爆款车型的 能力;品牌力上,自主品牌主要集中于 15 万以下低端车型,品牌力难以支撑 高端产品。

我国自主品牌产品力偏弱,市场份额呈下降趋势。2020 年销量前三的车企 均为合资品牌,分别为一汽大众、上汽大众和上汽通用,销量排名前十的车企 中仅有吉利、长安和长城三个自主品牌。自主品牌销量持续下降、市场份额持 续萎缩。2017 年自主品牌销量接近 1000 万辆、市占率 41.2%,2020 年自主品 牌销量不足 800 万辆、市占率下降为 35.6%。

从热销车型看,2019 年单车销量在 20 万以上的车型共 17 款,其中入围的 自主车型仅有 4 款,分别为长城哈弗 H6、红菱宏光、吉利博越与吉利帝豪, 哈弗 H6 单价在 10-15 万区间,2019 年销量 38.7 万辆;五菱宏光单价在 5 万以 下,2019 年销量 37.5 万辆,吉利博越与吉利帝豪单价也均在 15 万以下。

我国自主品牌主要产品集中在 15 万以下,品牌力难以支撑高端化定价。 我国自主品牌定价区间主要集中在 15 万以下,其中定价 10 万以下占比 50.4%、 10-15 万占比 37%、定价超过 15 万仅 12.6%、超过 20 万近 3.9%;对比来看, 合资品牌定价区间集中在 15 万以上,其中 15-25 万占比达到 50%、低于 10 万 占比仅 4%。

1.1.2 竞争要素:产品力为基,规模+品牌共筑壁垒

产品力是竞争基石,规模+品牌带来超额收益。汽车是一个耐用消费品且 对安全性要求高,消费者会对汽车各项性能做出综合对比,在产品力相似的情 况下,优选价格低、口碑好的产品。同时,汽车还具有一定社交属性,消费者 愿意在能力范围内为品牌支付一定的溢价。因此,优秀的产品力是车企竞争的 核心要素。在此基础上,爆款车型的推出可带来明显的规模效应,降低车企成本;而优质车型的持续跟进则会在消费者群体中积累良好的口碑,形成品牌效 应支撑车企的高端化之路。

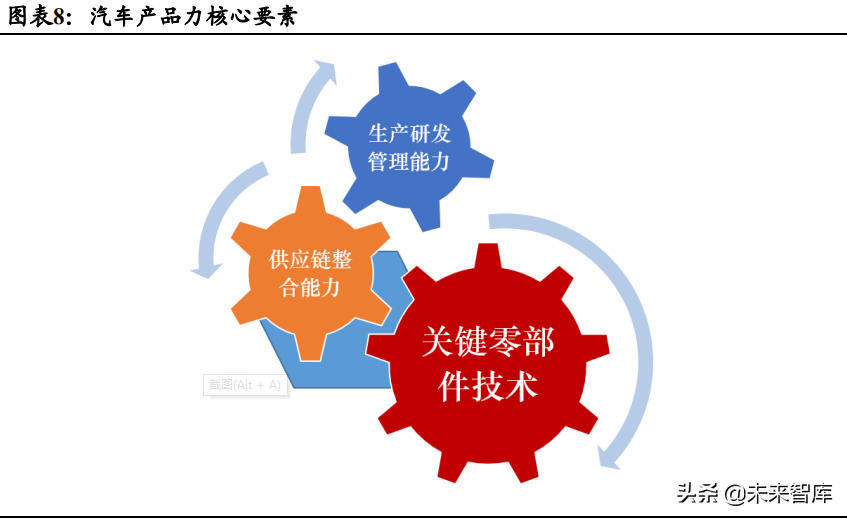

汽车产品力主要体现在性能、品质和设计,关键零部件技术、供应链整合 能力和研发生产管理能力成为车企核心竞争力,具体来说:

1)关键零部件技 术直接决定汽车使用性能。燃油车主要由动力总成、底盘、车身、电气系统等 部分组成,“三大件”(发动机、变速箱和底盘)体现了车企的核心技术水平。 动力技术关系着驾驶感受和产品质量。动力技术的壁垒深厚,主要为硬件壁垒 +软件壁垒+工程壁垒,具体体现在硬件端工艺可靠性、软件端鲁棒性及工程端 软硬件匹配,变速箱技术的 know-how、软件校调等均直接决定着产品驾驶体 验以及故障率,是车企产品力的关键;

2)供应链管理水平直接影响汽车的质 量与成本。整车企业在汽车生产中,主要承担产品加工与功能设计、整合的角 色,具体功能的实现高度依赖供应商共同研发、分担风险。车企零部件采购成 本占汽车总成本的 70%以上,80%以上的质量问题来源于供应商,80%交付问 题由供应商导致。供应链管理水平影响着产品成本、质量与销售,决定车企产 品力;

3)研发生产能力是车企核心能力,主要体现为各个系统与工序在设计 和生产过程中的协调性,大众的平台化模块化生产模式、丰田的精益生产模式 成为其缩短车型研发周期与研发成本、提高生产效率,快速崛起的关键所在。

起步晚+专利壁垒,自主品牌核心技术突破缓慢、产品力整体不敌合资车 企。中国民营汽车企业起步于 20 世纪末,相比国外存在近 30 年的差距。国外 汽车配件制造商掌握着绝大多数的技术专利,中国制造商很难打破专利壁垒。 具体来说:

1)发动机:中低端接近,高端缺失。发动机曾经是自主品牌较为 薄弱的环节,但后续通过正向研发以及海外收购的方式,目前国内中低端发动 机整体水平与合资车企并无明显差异,以 2.0T 排量发动机为例,国产品牌平均 最大功率、最大扭矩达到外资品牌 90%水平。但许多发动机除了缸体、缸盖、 油底壳、发动机装饰板之外,核心零部件还是要依靠国外。

2)变速箱:专利 封锁,基本空白。自动变速箱有 AT、CVT、双离合、AMT 四种结构,AT 和 CVT 供给基本全靠国外,仅有双离合变速箱是自主品牌与国际汽车零件公司合 作研发的;

3)底盘:中低端有竞争力,高端上缺席。高级车型上才会配备的 主动液压式悬挂、空气减振器,四轮转向系统等底盘技术。国产品牌在高端市 场迟迟无法突破,而中低端车型成本并不允许国产品牌大面积使用这些更高级 别的技术。

产品力制约品牌力,自主品牌产品存在一定折价。近年来,长城、吉利、 长安等自主品牌也开始实施高端化策略、推出部分高端车型,如吉利星越定价 在 15-20 万、长城 H9 定价在 17-27 万,但从实际销量来看 2019 年星越和 H9 销量分别为 2.4 万、1.3 万辆。国产车企品牌力仍然难以打破 15 万魔咒,近 90% 销量在 15 万以下,仅 10%销量超过 15 万。自主品牌在产品力与合资品牌相同 甚至超越合资品牌的情况下,产品也存在一定折价,体现了品牌力的差距。以 哈弗 H6 为例,相比于合资车企同级别车型在车身大小以及发动机各项性能上 均超越合资车企,定价为 10 万左右;而其他合资品牌定价在 15 万左右。

1.2 电动化如何实现产业弯道超车:三电领先,政策助力先发优势

1.2.1 电动化降低造车门槛,政策助力国内车企实现抢跑

电动化缩小动力系统硬件差异,造车门槛大幅降低。传统燃油车三大件占 据整车成本 60%以上,并且直接决定了驾驶性能,是最核心的零部件。而由于 技术壁垒高、研发周期长、投入产出比低等,国产品牌一直不敌合资车企。电 动化时代,汽车核心零部件成为三电系统(电池、电机、电控),在新能源车 造价成本中占 50%以上,其中,动力电池成本接近 90%。另外,动力电池等核 心部件供应商头部集中,降低了整车品牌由于搭载电池差异导致的续航里程等 技术指标的差异。

国家政策助推国内新能源车市场抢跑,并培育出最完善的动力电池产业链。 碳减排的大国使命下,我国政府高度重视新能源汽车产业的发展,早在 2009 年便推出“十城千辆示范工程”,2015 年开始对全国新能源汽车实施补贴政策, 逐步培育起健康的新能源汽车消费环境。2019 年之前,全球主要新能源汽车消 费均来自与中国。与此同时,国内还建立了全球最完善的动力电池产业链,并 出现宁德时代、璞泰来、当升科技等一批具有全球竞争力的动力电池及原材料 企业,充分享受全球电动化带来的红利。

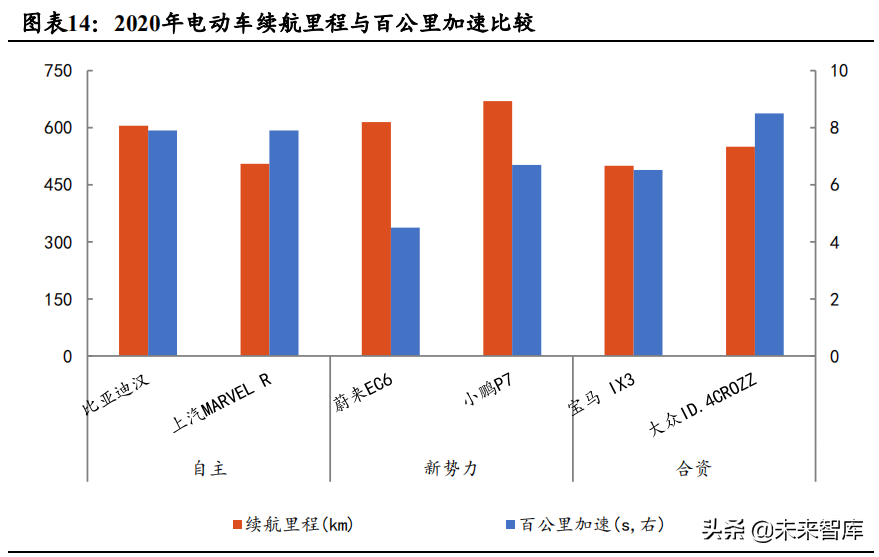

国内车企把握弯道超车的机会,产品力不输合资品牌。电动车动力系统 由发动机、变速箱变成三电系统,消费者核心关注的指标为续航里程和百公里 加速等,在这些性能上,国产车企产品力与合资车企相当。

自主品牌也希望通过推出新的动力总成技术、打造基于全新平台的高端电 动智能品牌,重塑品牌形象。2021-2022 年,大量自主品牌全新电动平台车型 将实现量产,比如上汽高端品牌智己、吉利 SEA 浩瀚架构车型,凭借新平台产 品+新营销方式有望获得品牌重塑窗口。

1.2.2 新能源市场群雄逐鹿,国产品牌向高处走

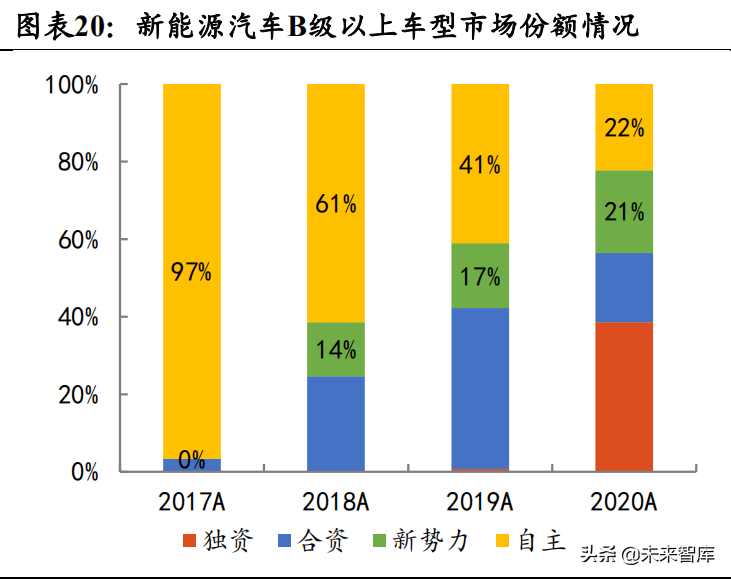

电动车市场竞争日益激烈,自主品牌仍占据主流。2019 年之前,由于补贴 政策加持,国内新能源汽车市场以自主品牌为主,占比达到 90%以上。而国内 市场环境的不断成熟、补贴政策逐步退坡以及欧洲车企的全面电动化转型,越 来越多的竞争者加入新能源汽车市场。一方面是国内新造车势力崛起,通过智 能化的产品定位带来差异化的产品体验, 2020 年产品开始交付、产能逐步爬 坡,在电动车市场站稳脚跟;同时,特斯拉上海工厂开始量产,2020 年中国制 造 Model 3 全年销量为 137459 辆,登顶中国新能源汽车销量冠军;另外,欧洲 车企的电动化开始加快,大众推出 ID.4 CROZZ 定价 20 万以下,加入国内新能 源市场的混战中。2020 年特斯拉、自主品牌、新势力、外资品牌市占率分别为 14%、65%、14%、11%。

新势力及部分自主品牌高端化路线初见成效。新势力凭借差异化的电动产 品,成功塑造品牌,如蔚来主打优质服务、小鹏专注智能化、理想定位增程式 解决里程焦虑;传统车企中,比亚迪高端化成功出圈,混合动力方面,第四代 动力混合动力平台做到从动力+燃油经济性对燃油车全方位超越;纯电方面, 刀片电池打出了 C 端品牌影响力,搭载刀片电池的新产品“汉”,定价在 22.98-27.95 万,月销量在 1.2 万辆。

从 B 级以上车型的市场份额来看,传统燃油车中合资品牌占据了 80%,自 主品牌占比仅 20%;而新能源汽车,自主品牌与新能源占比分别达到 20%,整 体占据 40%以上。

2 智能化:软件定义汽车,产品力与商业模式变革,重塑新阶段格局

2.1 智能化如何影响消费者选择:从出行工具到移动平台,以软件盈 利驱动硬件变革

2.1.1 软件改变汽车属性,出行工具到移动私人空间

自动驾驶改变汽车属性,由单纯的出行工具变成移动私人空间。从 1886 年全球第一辆汽车诞生至今,汽车承担着单纯的出行工具的角色,其差异化主 要体现在三大件技术的差异带来的驾驶体验的不同。传统燃油车经过 130 余年 的发展,三大件技术已经比较成熟可优化空间极小,车企走向同质化,更多的 是通过新的车型周期来拉动销量增长。而自动驾驶的不断进化将逐步解放驾驶 员的注意力,直至完全摆脱人工干预,汽车变成移动的私人空间。

自动驾驶分为 L1-L5 5 个等级,以 L3 为分界点车辆驾驶主体由人变为机 器。根据国际自动机械工程师学会(SAE)的标准,自动驾驶可以分为 5 个等 级。1)L0-L2 由人类来监控行车环境,其中 L0 代表完全人类驾驶;L1 代表辅 助驾驶,增加了预警提示类的 ADAS 功能,包括车道偏离预警(LDW),前撞 预警(FCW),盲点检测(BSD)等;L2 代表部分自动驾驶,具备了干预辅助 类的 ADAS 功能,包括自适应巡航(ACC),紧急自动刹车(AEB),车道保持 辅助(LKA)等;2)L3-L5 由系统监控行车环境,从 L2 到 L3 发生了本质的 变化,L3 级及以上则由机器来观测驾驶环境,人类驾驶员不需要坐在驾驶座上 手握方向盘,只需要在车内或车外留有监控计算机即可,紧急情况下通过计算 机操作进行认知判别干预;L4 实现高度自动驾驶,没有任何人类驾驶员,可以 无方向盘、油门、刹车踏板,但限定区域(如园区、景区内),或限定环境条 件(如雨雪天、夜晚不能开);L5 实现完全自动驾驶,是真正的无人驾驶阶段, 司机位置无人,也没有人的车内或车外的认知判别干预;无方向盘和油门、刹 车踏板;全区域、全功能。

2020 年 L3 逐步进入量产阶段,普及后可大幅提升行车安全。根据特斯拉 自动驾驶仪安全性报告,在 2020 年 Q4,使用自动驾驶功能车辆平均行驶 345 万英里发生一起车祸;对于没有自动驾驶仪但启用了特斯拉的主动安全保护功 能的车辆该数据在 205 万英里;而根据美国高速公路安全管理局的最新数据显 示,美国机动车每行驶 43.6 万英里就会发生一起撞车事故。

更高级别的自动驾驶将彻底解放驾驶员注意力,汽车也从出行工具演化为 移动空间。在实现 L4 及以上自动驾驶后,车辆可以自行完成自动驾驶任务而 无需人类干预,汽车从出行工具变成了移动空间,在此基础之上的人机交互、 智能座舱将成为人类娱乐办公必需品。

2.1.2 软件重塑消费者体验,OTA 实现功能不断优化

随着自动驾驶的技术的不断完善与升级,软件对消费者体验的影响将越来 越明显,成为购车的重要考虑因素。软件及后续服务的性能和功能变化,将决 定未来汽车的差异性。软件能力与服务成为车企重要的竞争要素。优秀的软件 能力可以对准确识别外部环境并做出正确决策,有效降低人工接管次数并提升 安全性,直接决定了消费者驾驶、乘坐体验;优质的服务主要体现在购车之后, 车企能准确了解车主使用过程中的出现的问题及对功能升级的需求,可以通过 OTA 的升级的方式进行新功能的升级、持续优化驾驶体验。

预埋核心冗余硬件,后续通过 OTA 不断释放和激活整车性能,不断提升 汽车的使用价值,打破二手车低残值的定律。目前特斯拉、新势力等车企在量 产车型中均配置了摄像头、毫米波雷达等超前硬件,一方面车主后续通过 OTA 激活隐藏的性能、拓展新的功能;另一方面,购车初期为选装自动驾驶方案的 车主后期无需更换汽车即可开通自动驾驶服务。OTA 技术的成熟使得汽车硬件 逐渐标准化,软件及更新服务成为主机厂提供差异化体验、提升客户满意度最 直接的方式。以特斯拉为例,2012 年至今特斯拉进行了近 50 次 OTA,涉及各 大功能域、至少 22 个控制器,更新范围涉及自动驾驶、人机交互、动力电池 系统等领域,通过 OTA 的方式特斯拉完成钥匙卡漏洞、续航里程提升、提高 最高速度、提升乘坐舒适度等功能或者漏洞的修复。根据特斯拉车主反馈对于 其深度软件集成功能满意度极高,每次 OTA 后的驾驶感受都相当于换了新车。

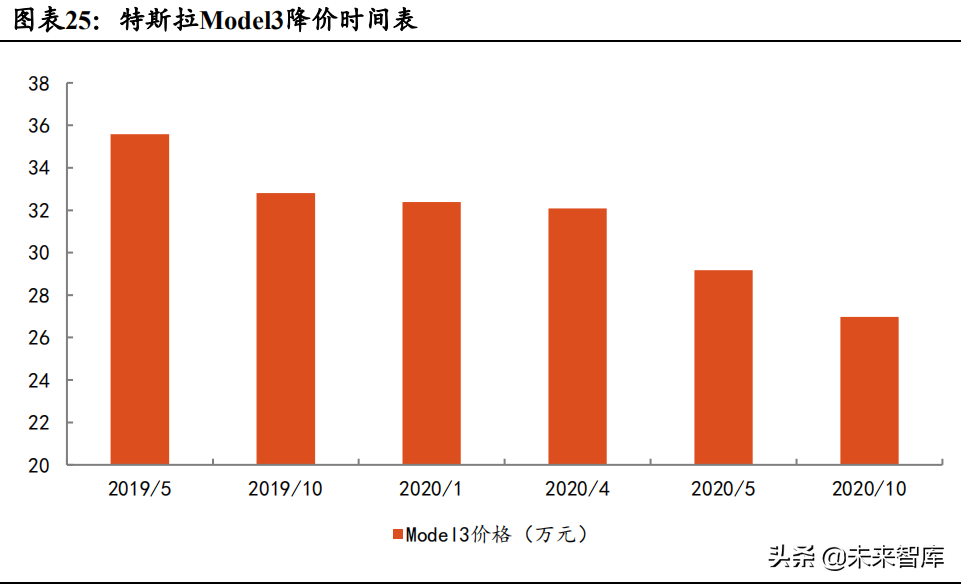

2.1.3 软件颠覆商业模式,软件盈利反哺硬件销售

软件付费的模式决定了存量用户是车企盈利的关键,促使硬件标准化并不 断降低售价。车企盈利模式由一次性的硬件销售转变为汽车销售+持续软件服 务,决定车企盈利的不仅是新车的销量,更是存量用户的软件付费,汽车变成 了软件收费的终端载体。车企为增加用户量一方面可以降低汽车售价增加销量, 而后续用户不断的软件付费也可以补贴硬件销售,形成良性循环。目前特斯拉 构建的 FSD 付费、OTA 付费升级、高级车联网三大软件付费模式,也是特斯 拉可以在过去 2 年时间内实现 5 次降价的主要原因。

2020年特斯拉实现50万辆的年交付量,FSD选装率达到27%且持续提升, 软件现金收入累计超过 10 亿美金。根据德勤预测,到 2025 年特斯拉软件收入 占利润比重价格进一步提升至 14%。

2.2 智能化为何改变汽车界业态:闭环模式最优,依赖软件竞争与组 织架构变革

2.2.1 硬件基础:电气架构走向集中

传统汽车主要采用分布式电气架构。汽车电子电气架构指的是车企所定义 的一套整合方式,将汽车中各类传感器、ECU、线束拓扑、电子电器分配系统 进行整合,实现整车的智能化功能。L1、L2 车型大多采用分布式架构,即每 个车载功能对应一个和多个 ECU。ECU 式微控制器和嵌入式系统的电子控制 单元,能够处理数据量较小的运算和控制工作,比如发动机控制、电池管理、 电机控制等局部功能。各 ECU 之间通过 CAN 总线进行信号传输,CAN 总线 具有简单稳定、成本低、抗干扰性强、安全性高的特点。汽车的 ECU 由不同 供应商提供,ECU 控制器采用嵌入式,由 Tier1 开发并以黑盒模式交付给主机 厂。传统结构具有各类硬件差异性大且软件系统开发封闭的特点。

分布式架构不再适应智能化的要求,汽车 E/E 架构面临硬件架构、软件架 构、通讯架构三方面升级。伴随着智能驾驶的不断演进,对汽车芯片数据处理 及运算速度要求不断提高,还会出现复杂的逻辑运算和非结构化运算的情形; 通讯要求不断提高、软件开发要求不断提高;不断的传感器需要实时的信息处 理和融合,对通讯带宽和传输速率的要求不断提高;软件定义汽车,对汽车软 件能力要求的不断提升,分布式架构不再适应自动驾驶的要求。

2.2.2 核心能力:高效数据闭环

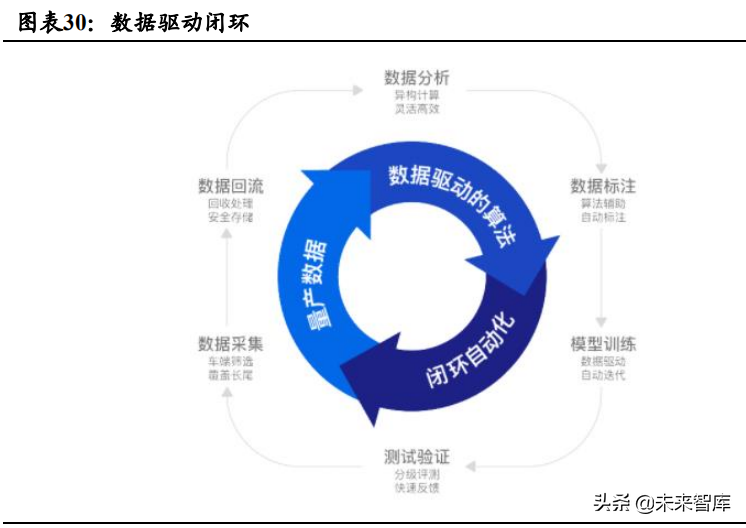

高效的数据闭环,是自动驾驶产品核心竞争力。高效的数据闭环可以帮助 加快自动驾驶产品升级和迭代的速度,帮助提高效率、降低成本、改善用户体 验。整个自动驾驶系统的开发、测试、验证,甚至到系统量产的过程,都是以 数据来驱动开发的。

1)量产数据:自动驾驶在开发过程中需要采集大量的数 据,构建相应的场景数据集,进行算法训练;

2)数据驱动算法:基于场景数 据和真值可以做场景分析,并建立相应的算法评测体系;

3)闭环自动化:基 于场景数据建立虚拟环境,并生成测试场景,极大的提高自动驾驶系统的测试 验证效率。特斯拉通过数据的闭环实现了快速的自动驾驶演进,每个季度都能 实现较大的功能升级。特斯拉在车载计算机上搭载 FSD 系统,每天实现 2000 公里实时数据采集,基于用户端数据进行神经网络模型训练,在将指标模型通 过 OTA 推送到用户端,通过自动化的数据闭环,解决自动驾驶数据的长尾效 应,逐步覆盖各种场景。

2.2.3 关键技术:芯片、操作系统、算法全栈自研

车载自动驾驶计算平台相当于自动驾驶的大脑,是智能汽车环境感知、智能决策、控制执行的最关键子系统。车载智能计算平台自下而上主要包含车载 智能处理芯片、模组、接口等硬件、系统软件(硬件抽象层+操作系统+中间件)、 功能软件(库组件+中间件) 和应用算法软件等四个部分。

车企实现数据闭环的基础在于“芯片-操作系统-应用算法”等关键环节的 技术自研。

芯片直接承担了自动驾驶的数据处理、计算任务,好的芯片的评价 标准在于高算力、低功耗同时还需要具备矩阵运算能力。对于车企来说,与自 身软件系统及算法匹配的结构设计才能发挥出芯片最大的性能同时还能节约 成本;

操作系统主要用于管理和调度计算机硬件与软件资源,对于车企而言, 对操作系统的自主性越强,对软硬件可解耦性越清晰、对车主数据的掌握、后 续 OTA 的效率都更高;

应用算法决定了自动驾驶各类功能的实现,直接影响 用户体验与安全性。自主性越强,后续不断修正、改进用户体验的能力越强、 速度越快,当然这也建立在对于下层操作系统的自主性上;

真实数据是车企宝 贵的资源,相当于错题集。真实用户里程积累越多,一定程度上自动驾驶系统 会越稳定、对于极端情况的处理能力也会越强。在数据获取层面,车企可以 0 成本获取存量车主的形式数据,进行算法训练(前提是操作系统、应用算法等 的自研,形成数据闭环),而互联网企业则要花费比较大的代价通过路测获取。

2.3 人才架构与开发模式是闭环关键,传统车企亟待变革

智能化带来的商业模式和汽车架构的对车企开发模式和人才架构也提出 了不一样的要求,对自研比例和软件人才要求均大幅提高,这也是车企实现数 据闭环的关键所在。

后续通过 OTA 不断更新迭代的要求,需要车企研发体系的变革。传统车 企采用 V 字型的开发架构,开发流程首先是对产品的定义确定汽车需要的功能 模块,不同的功能交给不同的供应商开发实现,各个开发团队之间相互独立开 展工作。这样做的弊端在于:1)各供应商的开发缺乏系统级的开发全局观, 很难做到整体的优化;2)各供应商的进度会影响到整体开发的进度,导致实 际工作中出现开发流程过长的问题,一般传统车企一款新车型的开发需要 5-7 年;3)开发和测试无法同步进行,车企需要等到各部分开发完成才能指导各 零部件协调情况,软硬件协调出现问题,也很难有足够的时间去做优化。一般 这一代产品的问题,往往要等到下一代产品才能解决。而软件定义汽车要求车 企必须缩短研发流程,根据消费者需求不断迭代、对市场需求快速反馈。而目 前,特斯拉以及新势力普遍采用互联网式开发模式,很多与用户体验相关的功 能都是自研完成的,基本可以做到上市前 2 周再改进也来得及,即使这个版本 来不及,下一个版本通过 OTA 升级也可以实现。

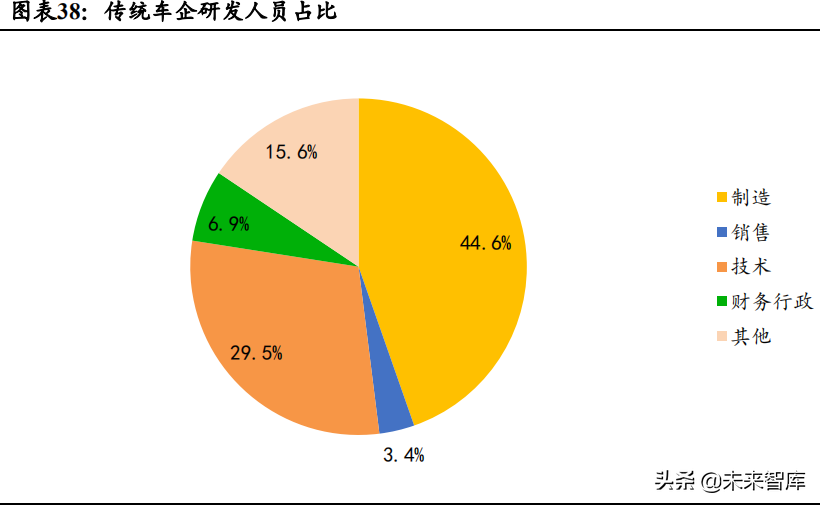

智能化对车企自研能力要求提升,车企面临人才架构变革。传统车企开发 中,为了分散开发风险,很多功能都交给供应商实现,整车企业负责生产与整 合。因此传统车企的人员架构以制造人员为主,技术人才中软件、算法、车联 网、自动驾驶、AI 工程等相关人才占比较低。汽车软件工程师之前属于嵌入式 开发一个分支,行业相对封闭,目前供需缺口较大、高度紧缺。车企在招聘模式上也需要向互联网企业的靠拢与转型,从以岗位为中心转型到以人才为中心, 工作内容设置与绩效积累上也须具有高弹性与灵活性。

海外车企在竞争中还面临互联网人才和数据本土化的劣势。欧洲和日本产 业结构来看,鲜有互联网巨头出现,互联网氛围以及软件、算法相关人才也相 对缺乏,在软件定义汽车的竞争中天然处于劣势;其次,不同国家交通设施、 交通环境、驾驶人驾驶习惯甚至行人的习惯都存在较大差别,而自动驾驶的算 法需要基于真实的行驶数据才能不断完善、趋于稳定,目前我国对于数据的采 集管控相对严格,本土化数据的缺乏对消费者驾驶体验也会具有一定影响。

3 格局推演:新造车轻装上阵先发优势,互联网入局改 变供应链架构

3.1 现阶段格局:2020 为 L3 量产元年,特斯拉及新势力智能化领先

3.1.1 发展节奏:2020 为 L3 量产元年,预计 2025 年实现 L4

2020 是 L3 量产元年,行业进入加速渗透阶段,预计 2025 年实现 L4 功能。 2020 年各大车企纷纷加速 L3 及以上功能自动驾驶车型的研发和量产,特斯拉 NoA 实现了 L3 级别自动驾驶,小鹏发布了发布了 NGP 自动导航辅助驾驶(公 测版),基于导航系统、地图和自动驾驶辅助系统三者深度融合,拥有高场景 覆盖率、低人工接管率和高换道效率的特点。国内传统车企 L3 级别车型如长 安汽车 UNI-T、广汽埃安 V、上汽 MARVEL-R 相继上市。根据车企规划,大 部分车企预计在 2025 年之前实现 L4 功能的应用,其中蔚来 2022 年量产的 ET7 预计实现 L4 功能,大众预计 2022 年量产 L4 级别车型 Type2。

根据政策规划,2025 实现 L3 级别车型规模化应用。根据《智能网联汽车 技术路线图 2.0》,中国智能网联汽车产业在发展期(2020-2025)、推广期 (2025-2030)和成熟期(2031-2015)的发展目标: 2025 年 L2、L3 级新车销量占 比达 50%、C-V2X 达 50%; 2030 年 L2、L3 级新车销量占比达 70% 、L4 级达 20% 、C-V2X 基本普及 2025 年前后实现智能驾驶的规模化应用。乘用车方面, 2025 年左右,CA 级自动驾驶乘用车技术的规模化应用,HA 级自动驾驶乘用 车技术开始进入市场。2030 年左右,HA 级自动驾驶乘用车技术的规模化应用, 典型应用场景包括城郊道路、高速公路以及覆盖全国主要城市的城市道路。 2035 年以后,FA 级自动驾驶乘用车开始应用。

3.1.2 现阶段格局:特斯拉>新势力>自主品牌>合资车企

从自动驾驶功能实现的进度来看,特斯拉>新势力>自主品牌>合资车企。 对于自动驾驶功能的评判,主要从行车控制和泊车控制两个维度。行车控制中优先是自动辅助驾驶系统 NOP 的评价,其次是车道功能与巡航功能;泊车功 能按照自动化从高到低排名分别是自学习泊车、遥控泊车和全自动泊车。目前 业内仅有特斯拉、蔚来和小鹏三家实现自动辅助导航 NOP 功能的,特斯拉实 现了自学习泊车,蔚来和小鹏实现了遥控泊车功能;自主品牌来看,L2.5 级智 能领航+L2.5 级自动变道辅助功能上,长安、广汽等自主品牌均能够实现,比 亚迪、吉利和长城也可实现智能领航功能;合资品牌表现相对落后,奔驰 C 级 实现 L2.5 智能领航功能,大众威然实现 L2.5 级自动变道辅助功能,泊车控制 类,整体表现一般。

从核心技术的自研程度来讲,特斯拉>新势力>合资车企>自主品牌。特斯 拉经过多年的研发积累,目前电子电气架构是实现了中央集中,在自动驾驶核 心的芯片、广义操作系统、算法等实现了全栈自研,软硬件均根据自身需求匹 配,实现了系统的高效与低成本。

新势力在自动驾驶方面表现有所分化,分别是小鹏>蔚来>理想。小鹏整车 分为 5 个域,目前可以实现整车 OTA,域控制器方面与英伟达和德赛西威合作 研发。合作细节上,软件主要是自研,硬件需要依靠于供应商的合作。感知、 决策、部分执行等深度学习的算法,完全由小鹏自研的。芯片以及域之间的通 信由英伟达和德赛来实现,也实现了数据的闭环;蔚来自动驾驶域与座舱域已 经实现域控制器控制,并自研了中央网关负责云端通讯以及网联的工作,其他 车身控制与动力域则采用分布式架构。芯片方面与 Mobileye 合作,感知算法方 面由 Mobileye 提供,蔚来主要专注决策算法;理想在自动驾驶领域积累稍弱, 仍然采用分布式架构,在算法方面积累也较弱。

部分外资车企规划激进,落地情况仍需进一步观察。电子电气架构的规划 上,大众、宝马、奔驰等均采用了比较激进的规划,大众 ID.3 电子电气架构全 车身分三个域、宝马自研车载中央处理器,全车分为三个域(未落地);奔驰与 英伟达合作开发新一代 AI 架构(未落地),而从软件算法布局来看,整车企业目前仍然采用与外部供应商合作的策略采用的 Mobileye、传统汽车电子 MCU 芯 片的方案,软件算法等主要来自于外部供应商。现阶段各大车企通过自身设立 智能化子公司/部门或投资相关领域以布局汽车智能化领域,以提高自身产品的 竞争力。

自主品牌主要依赖外部供应商,表现呈现一定差异。长安和上汽相对领先, 长安前期已有积累,上汽由于早期与通用的合作,在荣威这款车型也有一些应 用;其次是吉利、广汽、长城、比亚迪等自主品牌,除了购买供应商方案之外, 也规划自主研发一些差异化的 L2 级别功能。

3.2 特斯拉、新造车势力,闭环打造壁垒

3.2.1 闭环实现性能与客户体验最优解,是特斯拉核心竞争力所在

通过“自研芯片-自研软件平台-造车”的商业模式,特斯拉实现了自动驾 驶的数据闭环,最低成本的实现自动驾驶性能和用户体验的最优。车辆的销售 为特斯拉带来了海量真实、全场景且无成本的宝贵数据;自研算法与功能软件 帮助实现更高效的数据清洗、机器学习与算法训练;操作系统的自研则为特斯 拉提供了一个更为灵活的底层架构,帮助上层软件算法更加灵活的研发与调整;特斯拉的硬件根据算法与软件需要专门定制,减掉多余的软硬件模块,实现功 能与成本的最优化。