摘要:六大模式都有充分的成长空间与发展潜力,关键是找准竞争定位,在细分领域中脱颖而出

文|王怿恺 桂灵峰 李古岳

编辑|王静仪

▲ 图源:网络

自汽车诞生之日起,有关自动驾驶的畅想与探索就从未停止。近年来,伴随汽车新四化的不断深化,自动驾驶更是步入高速发展期,具有自动驾驶功能的车辆越来越多,各家主机厂也积极布局。

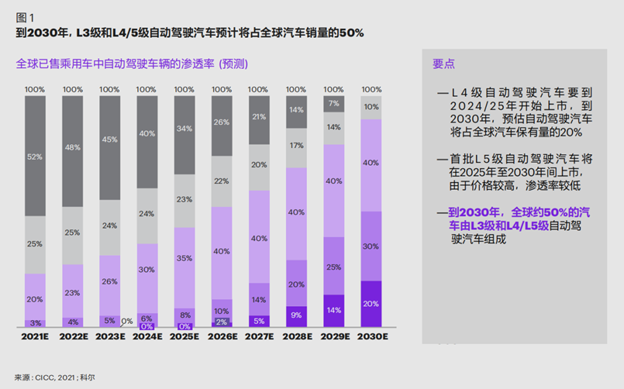

目前,全球已售车型中L1和L2级自动驾驶车辆渗透率超过了50%,这意味着每卖出两辆新车,其中就有一辆具有一定程度的自动驾驶能力,可以实现拥堵路段辅助驾驶、自动危险预判刹车、高速/封闭路巡航、自动泊车等功能。

行业普遍预估,到2030年,L2+级别将扩展到90%以上车辆,其中L3级别以上占到50%市场份额。至于更高级别的自动驾驶,L4级别车型预计将于2024年-2025年正式上市,而首批L5级别自动驾驶汽车也将于2025年-2030年间上市。

▲ 资料来源:CICC,2021;科尔尼

在这个过程里,行业格局不断重塑,不同背景的主机厂或稳扎稳打、或大量投入,或独立研发、或多方合作,呈现出六种不同的思路。与之对应,自动驾驶三方供应商不断涌现、迭代,基于和巨头的关系亲疏远近,和不同的技术路线等因素,也形成了六大类型。

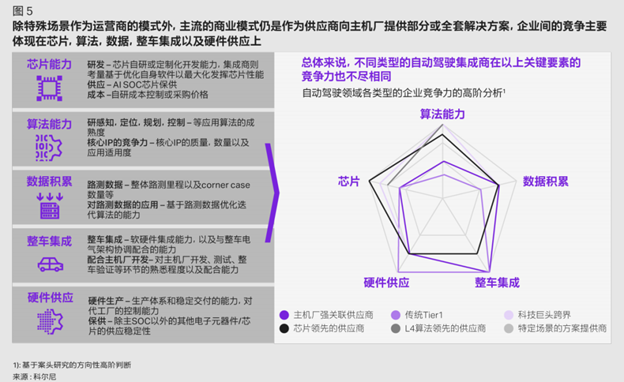

但基于目前的行业态势,还很难看得出所谓“五边形战士”,即兼备自动驾驶五大关键竞争要素(芯片能力、算法能力、数据积累、整车集成、硬件供应),可以既确保芯片与算法的先发和长期优势,又掌握整车与硬件的领先性。

未来,行业变迁还将持续。随着更多参与者涌入产业链,价值分配模式与各参与方的角色都在发生翻天覆地的变化,哪种模式将主导未来发展,目前尚无定论。

01

六种背景,六种思路

在自动驾驶的浪潮下,行业内各家主机厂积极布局,呈现出不同思路,大致可以分成六类。

第一,以日系和美系车主机厂为代表的国际背景主机厂,通常采取稳扎稳打,缓步推进的策略。

这些主机厂会在主销车型上标配L1/2基本的辅助驾驶功能,完善研发、供应链和集成等环节的成熟竞争力,再采用渐进式策略逐渐过渡到更高级别的自动驾驶功能,整个过程仍然主要依赖于传统一级供应商的方案,比如博世、法雷奥等,也有一些国际整车厂则通过投资或持股业内创业公司组建内部团队。

第二,对于头部新势力车企,即以特斯拉和国内的蔚来、理想等主机厂为代表的技术自研型智能汽车生产商而言,更倾向于将自动驾驶视为除“车内智能”以外的最大核心竞争优势。

他们通过大量投入,部署软件算法甚至芯片的自研能力、旨将自动驾驶的核心技术牢牢掌握在自己手中。

第三,一些销售体量较小的主机厂,受限于资源规模和研发能力相对较弱,他们通常会直接嵌用自动驾驶解决方案商的功能与技术方案,以车身代工的合作方式换取座舱和自动驾驶等高溢价模块,以期在自动驾驶技术领域不落人后,比如近年赛力斯与华为的合作。

第四,几家国内传统强势主机厂,也会出于研发投入产出比、自动驾驶商业模式在中低端价位车型应用前景的不确定性、亦或是对头部供应商长期竞争力的考量等原因,尚在多方向探索中。

像大众中国,受益于其较为明确的软件与智能化竞争力打造的战略,已经开始投资布局芯片与算法公司。剩下大部分主机厂在探索积累自研路径的同时,会更主动地发掘采购供应商的“白盒”方案、期待长期内部能力的培养。

第五,多方探索模式的更深层次应用,则体现为另一些传统强势主机厂所秉承的合作共赢的生态模式,他们选择与自动驾驶方案厂商深度联合,采用合资或者战略合作的方式共同孵化独立品牌,如吉利与百度合作推出的“集度”品牌,五菱与大疆的合作等。

第六,针对出行平台类的公司,他们更多聚焦在无人驾驶运营场景,在多维工况限制条件下,推广更高级别的自动驾驶,如滴滴押注无人驾驶出租车场景,落地自身自动驾驶方案,宇通客车和文远知行合作从Robobus固定路线接驳场景切入等。

与整机厂的六大策略相对应,自动驾驶三方供应商不断涌现、迭代,近年来以不同的立足点与商业模式切入产业链,也形成了六大类型。

第一种是与主机厂强关联的集成商,通常与主机厂存在较强股权关系与业务往来。一部分由主机厂收购初创公司并整合成为其子公司或自动驾驶部门,如通用汽车的Cruise;一部分为获得主机厂投资并成为大股东的创业公司,如长城汽车的毫末智行;一部分由主机厂内部团队组建剥离而形成的独立子公司,如大众集团的CARIAD。

第二种是传统汽车电子领域Tier1过渡而来的供应商,通常为传统汽车电子领域国际及国内优秀供应商,与主机厂一直以来保持长期稳定的合作,同时借助自身与主机厂的良好关系以及对汽车硬件的深厚理解和强大工程能力进入自动驾驶赛道,如知名零部件供应商德国博世。

第三种是巨头跨界进入自动驾驶领域,通常由互联网巨头投资、孵化或直接组建团队而成立的自动驾驶业务单元,具有良好的互联网思维与软件开发基础,如百度旗下的Apollo,谷歌旗下的Waymo。

第四种是以自研芯片为导向的自动驾驶方案集成商,通常以芯片自研为基础,在提供芯片的同时也提供全套算法软件甚至是域控产品,由此向下游延伸,如中国初创公司地平线,以色列芯片公司Mobileye。

第五种是L4算法领先的集成商,以高阶L4自动驾驶方案和Robotaxi为主营业务,如中国自动驾驶初创公司Momenta。

最后一种可以统称为“特定场景导向的供应商”,通常为低速、封闭场地或干线物流等特定场景下的自动驾驶方案供应商或运营商,如图森未来;也有一部分是专攻政府车路协同示范区场景的自动驾驶方案提供商,如蘑菇车联、轻舟智航。

02

谁是“五边形战士”

模式众多,都是主机厂和自动驾驶三方供应商基于自身能力和行业判断做出的现实选择。自动驾驶领域的关键竞争要素主要体现在芯片能力、算法能力、数据积累、整车集成、硬件供应五大方面,不同类型的参与者,在五大方面的禀赋优势也有所差异。

首先是芯片能力。以芯片研发能力为主,对于芯片自研供应商而言表现为其自研或定制化开发能力,对于集成商表现在是否能够对自身软件进行优化并最大化发挥芯片性能;同时芯片供应稳定性与成本控制也是重要指标。

其次是算法能力,表现在感知、定位、规划、控制等应用算法领域的成熟度。

再次是是数据积累,表现在对于车辆整体路测数据的积累规模及基于数据迭代优化算法的能力。

随后是整车集成,包含软硬件集成能力,及对主机厂开发、测试、整车验证等环节的熟悉程度以及配合能力。

最后是硬件供应,指对于汽车硬件的设计能力、生产能力、稳定交付能力及供应稳定性。

但基于目前的行业态势,还很难看得出所谓“五边形战士”,即还没有某一个业务主体,或者某一类单一业务模式,可以既确保芯片与算法的先发和长期优势,又掌握整车与硬件的领先性。

例如,芯片自研供应商与跨界科技巨头在芯片与算法方面颇具优势,但在数据积累、硬件供应与整车集成方面表现中规中矩。

而主机厂关联供应商与传统Tier1受到传统模式掣肘,芯片与算法能力方面相对不足,却在硬件供应与整车集成方面有不错表现,且主机厂关联供应商依托主机厂也积累了可观的数据量。

L4算法供应商在算法方面占优,且由于布局早、道路测试经验足,数据积累也优势明显。

特定场景的方案提供商则不在乘用车赛道与其他参与者竞争,即使其各方面能力并不突出,仍能更快实现商业化。

或许,自动驾驶行业发展的下一个阶段,就会涌现出某种更成熟的生态模式,将主机厂或出行平台一类的集成商,与自动驾驶第三方供应商进行更深层次的绑定、甚至融合,方能够“拉满”全部五大核心竞争能力。

▲ 资料来源:科尔尼

将视野放到全球,中国自动驾驶技术起步相较于欧美地区更晚,但发展加速度更快,我们预计,在更高级(L4+)的自动驾驶技术领域,国内自动驾驶市场将会赶超欧美地区取得领先地位。同时,得益于中国巨大的汽车消费市场与良好的法规政策引导,到2025年,中国的自动驾驶汽车销售总量或将引领全球市场。

03

由谁主导,尚无定论

尽管已形成六种模式,但当前的生态合作与分工模式是不稳定的。

在L2级辅助驾驶场景下,行业价值链在传统零部件整车销售业务的基础上,衍生出销售和服务模式的变化:零部件及自动驾驶解决方案供应商为主机厂保证稳定供应,主机厂为消费者提供含ADAS功能与服务的整车,可以以选装或订阅等形式购买。

而在L4级自动驾驶模式下,用户需求派生出更多应用场景,业务模式也变得多元化——自动驾驶公司不仅仅是供应商,也可能是运营商,甚至是整车制造商。

例如,在固定路线的无人出行(Robotaxi/bus)与封闭工况场景(机场、港口、矿山)下,自动驾驶公司可作为技术供应商兼车队运营商;在无人物流车场景下,可作为供应商或是最终整车交付的集成商;在干线货运物流场景下,则可选作为单纯的技术供应商提供自动驾驶解决方案。

我们预测,在L4/L5量产时代到来时,整体行业的生态仍将是多种模式共存。具体而言可能会有四类生态模式。

模式一是主机厂主导的生态,这对现有的合作与分工模式改动最小。主机厂作为自动驾驶方案核心开发者,掌握芯片、算法与数据、车控等核心软件能力,而传感器、域控制器以及主控芯片等硬件仍依托供应商。

该模式的关键在于主机厂能够充分调动人力、财力资源,实现对软件、芯片与算法领域全面能力提升与掌控。但芯片设计需要大规模量产与迭代后逐步完善,而单一主机厂的销量难以支撑此规模的升级,因此长远竞争力待验证。

模式二是集成商与供应商深度融合的生态。该模式的前提在于自动驾驶方案的各细分领域都能涌现出足够卓越的领军企业,产业链各环节核心公司都发挥其作用,并通过技术升级构建自身的护城河。

而对于无法实现全栈自研的主机厂,则需要有能力将多方协作的自动驾驶方案在车的层面做深度整合。但该模式下,权责分配较难界定,尤其涉及安全问题时。

模式三是独立自动驾驶公司主导的生态。部分卓越的自动驾驶公司依托于L2/L2+方案的竞争与磨练,以卓越的软件算法与工程交付能力为基础,拓展芯片设计和整车集成能力。此类公司有望成为全能Tier1,向主机厂(尤其是在智能化领域投入较小或较晚的主机厂或集成商)提供全套自动驾驶解决方案。

然而仅凭自生成长难以在短时间内全面发展,并购是必要手段,但真正融合不同类型的高技术公司并产生协同非常困难。

模式四是无人出行模式商业化跑通下的生态。若Robotaxi/bus运营与解决方案公司商业模式跑通,或将成为汽车市场最大的B端用户,并反向主导传统主机厂端的研发设计与订单排产,硬件集成商的业务、运营甚至盈利模式都会发生非常大的改变。哪怕只是在过渡期,传统主机厂或也不得不根据产能利用率与销量目标,向Robotaxi/bus方案公司交付定制化车辆,成为其代工厂。

此种模式的前提是L4技术必须达到内燃机技术的成熟度,且政策法规、市场接受度、交通基础设施等也较为完善。因此Robotaxi的大规模落地时间难以估计,成功商业化仍是需要考虑的首要问题。

综上所述,未来自动驾驶产业链演进中,在各细分领域做到领先的企业都有充分的成长空间与发展潜力。成功的关键在于各行业参与者能够找准竞争定位,并结合自身优势在细分领域中脱颖而出。