很多时候,传闻只是尚未被坐实的“真相”。

这句话,再次被“果链龙头”证实。

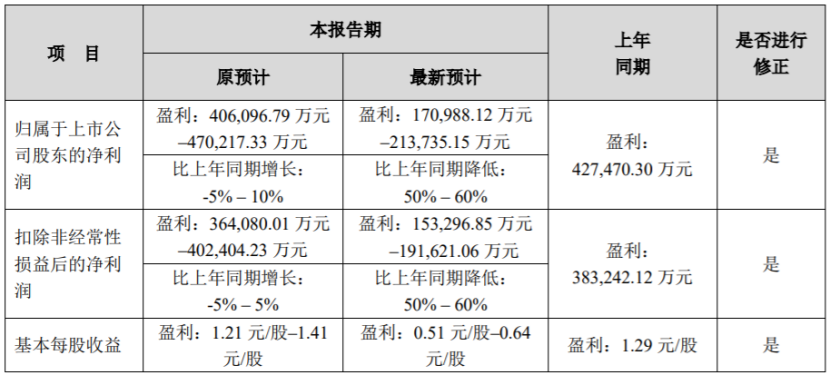

12月2日,歌尔股份(002241.SZ)发布2022年业绩预告修正公告。根据公告显示,公司预计全年净利润为17.1亿元-21.4亿元,同比下降50%-60%。单看四季度,歌尔股份亏损17亿元-21.3亿元。

时间回到一个月前。

一个月前,歌尔股份披露了《2022年年度业绩预告》。根据预告显示,公司预计全年净利润为40.61亿元-47.02亿元,同比增加-5%-10%。

一句话,歌尔股份业绩雷了!

到底发生了什么事?

11月8日,歌尔股份发布公告称,公司收到境外某大客户的通知,暂停生成其一款智能声学整机产品。其中,公司特地提到了一个数据:

“本次业务变动预计影响2022年营业收入不超过33亿元人民币,约占公司2021年度营业收入的4.2%。”

那问题来了,为什么前后一个月时间不到,经营业绩变化会如此之大?

公司是这样解释的:

“鉴于公司与该客户就该款产品在后续恢复生产、市场份额、订单数量仍进行沟通,存在不确定性,决定重新估计可收回金额并进行资产减值,减值损失预计为11-15亿元。再加上约9亿元的直接损失,公司累计损失约20-24亿元。”

但是,我们看到,歌尔股份并没有出现预期中的大跌,反而开盘不久后迅速翻红。有人说,此次利空已经提前释放、利空预期已经消化;也有人说,跌幅超70%的歌尔股份,性价比已经显现。

那么,到底怎么看到歌尔股份的“暴雷”,投资者到底该不该参与?

第一,基本面的“变脸”必须重视。

首先,从苹果公司的角度来说,一旦决定将谁踢出供应链,那么大概率就会继续执行下去,因此23年还将持续影响公司业绩;其次,既然有一款产品被踢出供应链,那么从一款产品到多款到几类产品,这种预期也将是持续存在的;再次,消费电子的红利已经结束,属于歌尔股份的红利也已经结束。

还有一点,歌尔股份对大客户的依赖非常严重,为维护其合作关系必须承担大量资本开支,导致其真实业绩需要大打折扣,同时潜在的资产计提风险大幅增加。

第二,歌尔股份管理层的道德风险。

前面提到,10月的时候公司预计全年净利润为40.61-47.02亿元;到11月,也传出其被踢出苹果供应链后,公司尽可能的试图降低外界的负面预期和恐慌情绪;再到如今,公司改口说需要对固定资产和存货进行大额计提。这里面,会不会存在可以隐瞒?

第三,机构资金有撤离迹象。

截至2022年一季度末,北向资金持有歌尔股份9.83%股份,到9月底这一数字将至7.36%;另外,在前十大股东中,社保基金和易方达基金也不同程度减仓。

与此同时,散户投资者的数量快速增加。

今年一季度,歌尔股份的股东数为23.26万户,到三季度已经增加至51.39万,足足翻了一倍。这就意味着,在股价不断的下跌中,越来越多的散户投资者选择抄底。对于一家600亿市值的公司而言,股东数超过了50万,歌尔股份的股份已经非常分散!

最后,市场也有一种观点,那就是趁利空将所有的负面全部释放、轻装上阵,为接下来2023年业绩做准备,毕竟在全球中高端VR头显领域,歌尔股份的市场份额仍高达80%。而这,也是接下来市场炒作和博弈的重点。

只是,对于普通投资者来说,这种交易的难以将大大增强。