今天我们讲一个非常重要的原则,就是我们工薪家庭在投资理财的时候的指导思想,也叫家庭资产配置方法。

作 者 | 柳叔

来源 | 诺亚财富

先来说一说,什么是资产配置?

在投资范畴的概念,资产配置是指你有一笔较大的资金,比如1000万,如果全部投资到债券或银行理财,收益就比较低,如果全部投资到股票,那么整体的风险就很大。所以现代的方法,就是把这个1000万,分散到不同的产品上,比如200万放在货币基金中,灵活机动,以防资金用途;300万放在债券中,维持稳定收益;500万放在股票当中,获取长期收益,万一股市跌了,货基或债基,可以腾挪过来补仓。简单来讲,资产配置就是通过分散化的投资,把资金分配到不同的金融产品类别,降低整体的波动风险,同时获得稳定的长期收益。

那什么是家庭资产配置呢?

增加了“家庭”两个字,就是把家庭所有的财产看做一个整体,然后看这些财产应该分别占有多少比例。比如说房产、金融资产、现金储备等等,占比多少是比较健康的?

全球金融市场上,关于家庭资产配置的方法,引用最多的,就是美国标准普尔公司提出的1-2-3-4的家庭资产配置模型。简单清晰很直观,所谓1-2-3-4,就是把家庭整体的可投资的钱,分成四个部分。首先是要花的钱,留取10%,主要用于6个月的日常开支,比如衣食住行,都在这个范畴里面;第二部分是20%的钱,叫保命的钱,主要用于家庭保障,配置的主要是保险产品,专款专用,比如车险、医疗险、重大疾病险等等;第三部分叫生钱的钱,大约30%,用来博取良好收益,用于投资股市的产品,比如股票、基金、地产等;最后一部分,剩下40%的资金,叫保本升值的钱,主要配置低风险的固定收益类的产品,获取稳定收益。

美国标准普尔“1234家庭资产配置方法”

标准普尔的1-2-3-4模型是家庭资产配置的鼻祖,现在国内很多理财的课程、理财规划师提供的投资建议,都使用这个1234的模型。但是我对这个模型是持保留意见的。这里面有几个硬伤:

首先是整个框架的基数,就是那个10%、20%、30%、40%的基数,不是很清楚,到底是家庭所有的资产?还是每年的收入?所以基数不明确,是没有办法去指导家庭进行实际操作的。

其次,模式还是有些死板,家庭情况千人千面,每个家庭所处阶段、诉求都不相同,那配置方法肯定也不一样,哪怕你去调节比例,还是很难在大范围上是匹配的,比方说,中国家庭的资产都在房产上,那你怎么调呢?

第三,在投资产品的匹配上,也是错误的。比如它把40%长期投资的钱,居然投资在信托、债券等固定收益类的产品上,收益必然是低的,不能形成很好的复利效应。因为长期投资的钱,最好的标的一定是股权投资。还有,20%的资产配置在保险上,这是不现实的, 比如我年收入总共20万,光光在保险上就需要投入4万,换做是我,再怕死我也不愿意花这么多钱,换个角度,我拿20%的钱,去保障一些发生概率不到0.1%的风险,性价比实在太低,不值得。

最后,即使按照这个模型来配置,那么整体上实在太保守了,它把大比例的资金,放在了现金、保险、固定收益这种低收益的产品上,放长时间,会严重降低整体家庭财产的保值增值,无法帮助尽快实现财务自由。如果按照这个方法投资,在过去的一二十年,平均投资回报应该不超过6%,这肯定是不尽如人意的,不仅不能跑赢通货膨胀,感觉都对不起咱们这个国运昌盛的年代。

所以标准普尔的1234模型,不适合我们中国家庭的情况。

其他还有一些比较小众的家庭资产配置模型,一种是由我们的股神沃伦•巴菲特老爷爷提出来的,9:1的资产配置模型,就是90%的家庭资产应该配置在股市,特别是指数基金上,10%的资金配置在固定收益类产品上。第二种是由全球最大的对冲基金的创始人,畅销书《原则》的作者瑞•达里奥提出来的7:3模型,70%配置在高收益债上,30%配置在股票市场上。

最后一种,是犹太人遗留下来的古训,就是家庭的资产,可以等额分配到不同的类别上,其实是平均分配的法则。这些方法基本上比较适合高净值家庭的投资,不适合咱工薪家庭。

我们再来看中国广大家庭的资产情况,有哪些特点?

西南财经大学的研究报告说,中国城市家庭,有几个非常显著的特征,第一就是房产的比重特别大,占家庭总资产的77.7%。这种情况有点不太健康,房产比例过高,这不仅仅会挤占其他类别资产的空间,而且买房就会有贷款,导致家庭的现金流紧张。

而且,房产的变现能力比较差,如果家庭有突然要急用钱,就会有很大麻烦,其实也是降低了家庭抗风险的能力。其次,中国家庭的金融资产,占比非常低,不到12%,这么低的比例,压缩了家庭实现美好生活的腾挪空间。

美国情况就比较健康,美国的房产占比仅占家庭资产1/3,金融资产占比超过40%,家庭规划充分,自己的养老生活、孩子的大学入学资金,都是通过投资来实现的。

数据来源:西南财大《2018中国城市家庭财富健康报告》

好,回到我们今天的主题,那到底什么样的投资理财方式,最适合我们这个时代的中国家庭?

你有没有想过,你为什么要投资?是为了储蓄、为了对抗通货膨胀、为了孩子,还是自己的将来?

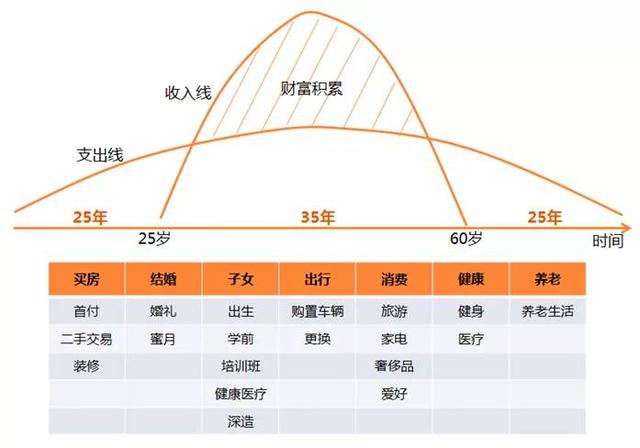

我总结,就是你没有把钱在今天消费掉,而愿意把钱留到明天,是希望能够在将来有更好品质的人生。展望将来,都绕不开我们的生命周期。我们从出生、学习、就业、谈恋爱、结婚、买房买车、宝宝教育,再加上日常的兴趣爱好、健康保障,直到我们退休的养老人生,这就是我们的生命周期。每个人都差不多,每一个环节也都必不可少,少一个,你老婆一定跟你拼命,少任何一个也都是不完整的人生(单身狗也适用)。很多人没有意识到,自己在中间工作的时间是40年,但是需要支撑孩子的25年和自己的老年生活20年。也就是说,你工作的40年,要支撑你85年的整个人生,甚至还有我们的父母。是不是充满了压力?

生命周期关键节点的财务目标

那这些,对我们有什么启发呢?其实很简单,立足今天,规划未来!哈佛大学的研究大家都知道,那些对自己的未来有明确规划的学生,后来都成为成功人士或者社会精英。自己的事业要有规划,家庭的财务目标,同样也要有规划。而工薪人群通常每月的收入现金流都是非常稳定的,更适合于理财规划,实现生命周期的目标。你想,如果目标都实现了,你是不是就成了人生赢家?

所以我们说,围绕生命周期的关键目标驱动的投资理财,就是科学的投资理念。时间积累财富,让未来清晰可见,也是希望能够帮助大家尽早实现生命周期的各个家庭目标。柳叔综合思考中国家庭的情况,首创大树家庭资产配置模型,是在防范风险的基础上、实现家庭目标的一个家庭资产配置方法。简单讲,四个字:保、钱、债、基!

刚才我们说,房产差不多象黑洞一样,不仅掏空了老一辈的棺材本,还有小两口的小金库,而且房贷还消耗了每个月的工资现金流。这样,家庭能够调动的备用金就少了,最重要的是,整个家庭应对风险的能力,就非常弱。一旦有紧急用大钱的时候,就两手一摊懵逼了。老人看病需要钱吧,小孩活蹦乱跳也有磕磕碰碰吧?其次,现在家庭通常都是4-2-1或者4-2-2结构,上面至少4位老人,中间一对年轻夫妻,下面一到两个宝宝。如果年轻夫妻中的任何一人倒下,不论是事故还是疾病,哪怕这种重大意外风险的概率非常小,对整个家庭七八口人来讲,这是毁灭性的打击。

老人和小孩的疾病,同样会对家庭的财务有巨大的冲击。特别是经济紧张的家庭,如果治疗费不足,小病有可能会演变成大病,到了大病更没钱治,死亡或者伤残的风险,就变得很高。以前,咱们的基础保障体系比较弱,中国老百姓就不敢花钱,有一部分原因,也是为了应对疾病风险。

购买保险并不能防止家庭风险的发生,而是在家庭发生风险之后,能够有一部分经济上的补偿,减轻风险事件对家庭的影响。跟家庭成员相关的,主要是人身健康方面的风险。从风险应对角度看,一是防止收入断流。收入主要来源于年轻夫妻,所以要防止万一夫妻发生风险,能够有一笔大额的资金补偿收入。二是防止重大意外开支,耗尽或透支家庭现金流。最后才是对未来生活保障的储蓄。

所以,从保险配置的指导思想,经济支柱的夫妻最优先,孩子在其次,最后是老人。

从配置保障角度看,主要有四类险种需要考虑:医疗险、意外险、重疾险、定期寿险。

为什么配置保险这么重要?只有你配备必要的保险,你才能放心把钱拿去投资理财。否则,你的钱随时都需要拿回来应急,那就没有办法按照计划完成投资目标。这里补充一点,刚才讲的都是保障类保险,除非你特别特别保守,不建议你去配置投资型保险,因为保险公司的投资受到非常多的条件限制,投资回报极低,平均年化收益3%左右,无法实现长期增值和复利效应,非常不划算。 第二个部分叫“钱”,钱防意外开支,主要用于短期的消费,以及预留意外的开支。通常家庭发生重大风险的概率比较低,但是日常小毛小病,磕磕碰碰,的情况还是很多的。所以还是需要预留一笔资金,应对日常开销以外的支出,比如人情往来、家庭小疾病的防治等等。我们建议预留2-3个月左右的开支足够了。

此外,万一家里还有什么特殊情况,这笔钱也能够支撑十来天。市场上有很多人建议家庭至少预留半年开支的现金,以防失业风险,并为此定义为财务安全。我个人不建议预留这么多资金,一方面现金的机会成本太高了,预留越少越好;另一方面,我希望每个家庭能够变压力为动力,认真做好本职工作,努力提升自己,不仅消除失业风险,甚至还可以做到升职加薪,增加收入。所以2-3个月的资金就可以了。这部分的理财,因为随时可能要用,所以投资像余额宝、理财通等货币基金就可以了,收益不高,也就2%-3%左右,但是安全,而且随时可以取现。 第三个部分是“债”,债存短期目标。

什么意思呢,如果家庭有2-3年的短期家庭目标,比如你在未来3年内,需要准备买房、结婚、买车、生娃等任何一个目标场景。那么就必须提前为这些目标做存钱。所以这一类投资,你就理解为为了这些目标的强制储蓄。因为目标明确,时间也不长,这个投资不能承担太大的风险,稳健为主,这样目标时间节点临近的时候,本金和收益都有保障,家庭目标就能够实现。所以在投资产品上,建议是银行理财产品、债券基金等低风险的固定收益类产品为主。如果风险偏好稍高的家庭,可以选择股票型基金和债券型基金的FOF,适当增加一点风险的股权资产,在收益方面可以有一些比较好的预期。

这部分也没有特定的金额或者比例,指导思想就是,根据目标实现需要的资金,倒推到你每个月必须需要存下多少钱?那么每个月发工资后,你必须先定存这笔金额,然后剩余的钱才能拿去安排消费。比如3年后你要买300万的房,首付90万,家里支持50万,你需要存满40万。那你的目标是每个月必须要存够一万块。这个绝对是死命令,甚至需要压缩一切开支,任何的剩余资金全部都存起来,多一分资金多一份力量,直到目标实现。虽然日子会苦一点,但是相信我,拿到钥匙的那一刻,你就知道一切都是值得的。如果买车,或不那么大额的目标,你只要按计划存钱就可以了,比如每个月3000块,专款专用。

所以,债存短期目标,就是通过每个月定投固定收益类产品,实现短期目标。

此外,这笔投资,还有一个天然的特点,如果家庭发生了保险不能覆盖的重大情况,这部分投资也可以在短期内快速变现来应对。这就又增加了一层风险保障。 以上保、钱、债三类的配置,核心思想是为了防范意外风险,实现家庭短期目标。投资上,但安全为主,哪怕收益相对比较低。

那么经过这三项的配置之后,家庭所有的风险防范、短期目标都已经实现,或者已经在途。余下的每个月工资的剩余资金,在投资理财上,有两个特征,一个是没有时间要求,另一个是可以承担更高的风险,不仅可以用作长期家庭目标的实现,也可以作为闲置资金投资,实现保值增值。

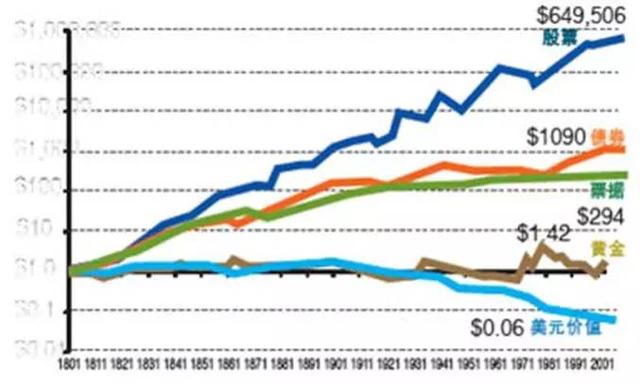

这里先来理清一个重要的认知,在美国和成熟发达国家,在过去200年,甚至在我们过去30年的资本市场,已经验证了一件事情,最好的投资产品,不是房产,而是股权投资。这也是巴菲特和国内众多知名的公募私募投资机构的共识。我们老百姓能接触的股权投资,就是股票。但是投资股票要求非常专业,即使在股市中厮杀多年的老股民,都不容易挣到钱,我们绝大部分的老百姓,那更是没有这个能力的,即使你某一个时间赚钱,长期也不一定能够持续地赚钱。所以选择股票型的基金,特别是那些已经被验证过的好基金,把投资股票的工作,交给更专业的基金经理,对家庭的核心资产的保值增值,就是更好的一个选择。

数据来源:《股史风云话投资》作者: [美]杰里米•席格尔

所以,家庭资产配置的第四部分,就是“基”,基赚长钱复利。就是指定投股票型基金,实现长期的家庭目标。家庭的长期目标,比如我们自己未来退休以后,支持我们20年以上养老的资金;孩子在成年大学毕业后,去海外深造或者创业的资金;甚至你每个月工资,扣除开销之外的剩余闲钱,实现保值增值的理财,都符合这样的场景。这里说的长期,是指5年甚至10年以上。我们说不论股票还是基金,它的波动非常大,过几天赚了,再过几天又亏了,所以比较短的时间内,亏损的概率比较高,不适合短期投资。但是放长时间的话,一方面可以消化掉短期的波动,另一方面,会带来更高的投资回报。另外,定投是更好的方式。因为股市是有周期的,如果你投资的时候正好踩到了高点,那么你需要经过比较长的时间,才能解套,更不容易获利了。比如2015年的股市高点5178点,到现在3000点左右,经过了4年,但还是下跌了40%以上。但是定投则可以在波动的市场中,摊低整体投资的成本,买的便宜了,获得收益的概率就增加了。比如你从2015年高点定投到今天,不仅没有亏损,而且已经实现了正收益。如果定投精选的股票型基金,则已经获利超过40%以上。

所以,股票基金的定投,高风险、稳收益、强复利,是实现家庭长期目标的最好的方式。这里再强调一下,我们把高风险放在第一位,是假设你天天盯着基金的净值,上下波动,心里折腾,那就是高风险。如果你放平心态,无视波动,定投5年以上,其实应该是低风险、稳收益、强复利。这就是第四部分“基”,基赚长钱复利,基础的逻辑是,股市是最好的资产,基金是为了解决我们老百姓的择股(挑选股票)问题,定投是解决择时(选择投资时间)的问题,高收益强复利,实现家庭的长期目标。 保钱债基,是我原创的大树家庭理财指导思想,目测可以满足90%的工薪家庭的理财方式,还有10%是什么情况呢?就是在做好规划之外,还有剩余资金的积累,或者像企业家、创业者,或者收入比较高的人群。他们在配置好保险和短中长期的家庭目标之后,还有一大笔资金,比如30万,50万,300万甚至更高。这一大笔钱的投资理财呢,就是我们一开始讲到的投资范畴的“资产配置”这个方法了,就是通过分散化的投资,获取长期稳健的收益,实现这一笔资金的保值升值。这里我们就不深入展开讨论。 好,

我们回顾一下内容,中国家庭有两个特征,一个是财产的重头都在房产里面,导致现金流紧张,抗风险能力差;另一个是构成不健康,金融资产占比低,影响家庭目标实现。在这个背景下,市场上的资产配置方法,比如标准普尔的1234等,都不适用中国家庭。

-

保,保障先行打底;

-

钱,钱防意外开支;

-

债,债存短期目标;

-

基,基赚长钱复利。

-

就是家庭理财,按照这四个步骤,优先级从高到低,逐条落实保障、消费预留、短期目标、长期目标四大范畴,那么这个家庭,一定是健康有保障,不仅能够实现财务目标,而且还能获得最大限度的投资回报。

-

-

首先当然是“保”,保障先行打底。

-

医疗险:也叫百万医疗险,解决住院治病的医疗费用,遵从补偿原则,花多少报多少;价格低,三五百就可以。但作用大,确保生病有钱治,是每位家庭成员必备的险种。

-

综合意外险:解决突发交通、事故等重大意外问题,发生概率虽然小,但后果严重。因为概率低,所以价格非常低,百元左右,但杠杆率大,赔付金额高。

-

重大疾病险:癌症等重大疾病,确诊直接赔付,解决重疾带来的收入补偿。价格贵,成年人 4000-10000 不等,但覆盖范围比较广,而且赔付简单,非常实用。

-

定期寿险:主要解决因为突发身故,家庭成员无法面对已有负债或经济来源,造成人亡家破、流离失所的情况。价格较低,1000 元左右,杠杆比较高。

-

我认为选取市场性价比最高的产品,然后根据家庭预算来定保额,每年支出不建议超过年收入的5%。记住,日子越紧的家庭,越需要配置保险。

-

年轻夫妻双方,作为经济顶梁柱,建议配齐四个险种。最低配置:医疗险、综合意外险;标准配置:医疗险、综合意外险、定期寿险;推荐配置:医疗险、综合意外险、重大疾病险、定期寿险。这里主要原因是重大疾病险比较贵,每年 5000-8000 不等,收入不是很充裕的家庭,用定期寿险替代。如果土豪,可以考虑高端医疗险。

-

孩子,在发生风险时间,不会对家庭收入造成影响,但意外和健康对家庭的开支风险比较大。所以需要配置意外险、医疗险;经济条件允许,可以增配重疾险,可以防止类似白血病的癌症。

-

老年父母:老人发生风险,不会造成收入影响,但是意外和健康,会增加家庭开支的风险。另外通常 60 岁以上人群,不能购买医疗险,所以推荐老人配置意外险,对癌症有担忧的家庭,可以为老人配置防癌理疗险。

-

鉴于投资理财类保险产品,因为在投资收益、产品流动性、投资费用方面,都比较差,公募基金产品相对来讲优势更加明显,所以不推荐通过保险产品来理财或储蓄。另外,商业保险公司必定是赚钱的,所以商业保险的预期赔付的性价比不会太高,所以你如果明确自已愿意承担哪些风险,就可以放弃相关险种配置。