时至年末,想必很多朋友都积攒到了一些存款,或者拿到了一笔可观的年终奖,当发现手头有了钱之后,有朋友就不免寄希望于钱生钱来实现财务上的自由,

过去的一年,大家都不容易,全球经济处于下行周期,几乎每天,我们都能看到各种亏钱、爆雷、跑路的新闻。但,越是非常时期,越是要规避各种坑。

今天,我们的话题就是:在新的一年,手握资金,如何制定一份合理的理财规划?主要内容如下:

一、关于理财,你不可不知的两大原则

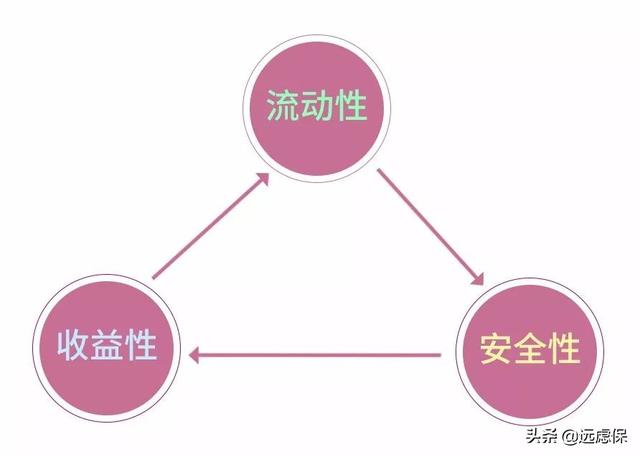

1.投资理财的“三角法则”

大多数人都希望自己买的理财产品,能兼顾高收益、低风险、灵活存取等特点,但实际上,这种产品是根本不可能有的。

如上图所示,【投资的不可能三角】向我们揭示了:

如果安全性很高,流动性也很好,那么收益率就会比较低;

如果收益率不错,流动性也不错,那么风险也就比较大;

如果收益率不错,安全性也很高,那么流动性则会比较差,需要长期持有。

这三者往往此消彼长,无法兼得。远虑君就拿大家身边较为常见的理财类型来举例:

所以在日常投资理财中,还得综合考虑三方面因素,不能仅盯着收益率,还要考虑自己能承担多少风险。

2.投资其实是一个组合

投资的本质是一个产品组合,有的产品收益高,有的则比较低,一个组合可以保证我们的理财更加稳健,不会在阴沟里翻船。

如上图所示,一个稳健的投资组合应包括如下几部分:

当然,远虑君不建议大家完全按照上面的比例来进行投资,每个家庭的经济情况都有所不同,大家可以根据具体情况进行微调。

3.四个步骤,制定合理的2020理财规划

①总结2019财务状况--在做具体的理财规划之前,首先要对2019年的财务状况进行总结和分析,包括年度支出总额、是否有负债等;

②制定收支预算--收支预算包括年度收支预算和月度收支预算,两者都要按照量入为出的原则进行制定。首先你要知道,新的一年可能有多少收入进账,同时参考上一年度的财务状况,确定新一年的必要支出,以及要存下来多少钱;

③确定理财目标--确定个人/家庭的年度理财目标。比如年度存款达到x万、获得总投资金额x%的收益等,且必须符合实际,过大/过小都不太合适;

④寻找合适的投资渠道--投资是理财的一部分,可以实现“钱生钱”,加速财富增长。但如果选择的投资渠道不适合自己,那最后很可能不仅实现不了理财目标,甚至还出现亏损。

鞋子合不合适,只有脚知道,投资也一样。根据自己的风险承受能力和投资目的,挑选最适合自己的理财产品,而不是盲目追逐那些虚高的理财产品。

卖房炒股或者全部身家压进P2P这种事情,我们普通人还是不要轻易尝试,否则破产真的是分分钟的事情…

二、理财收益率,定多少合适?

为什么有朋友理财会理到崩溃,还有些朋友理了财跟没理过一样?客观原因来说,与整个经济大环境有关。

近两年,高收益理财产品不断爆雷,全球经济增速放缓,超过30个经济体纷纷宣布降息。我国同样无法独善其身,利率持续下行也是大势所趋。

受此影响,目前各类理财产品的收益也并不理想:

我们都知道,理财产品的收益率和风险有关,收益率越高,风险也就越大。对于绝大多数普通人而言,尽力做到在保值的基础上增值,理财安全才是最重要的。

目前国债5年期年利率,年化收益在4%左右。

国债是一个国家的信用背书,国债收益率通常被称为无风险利率,它是一个经济体各类金融资产定价的基础,也被称为金融市场的“定海神针”。

而央行公布的2019年的通货膨胀率在4%-6%之间,这和我们自己的感受也是相同的,货币在超发,钱越来越不值钱了。

因此,无论通过什么投资渠道,投资收益率至少要接近4%,再理想一点,要高于4%,否则你的资产就是在缩水。

三、常见投资渠道分析

钱可以生钱,相同的钱放在不同渠道,会有不同的收益。目前市面上投资渠道众多,按照风险高低,远虑君将其分为如下2类:

保守型投资方式:银行存款、货币基金、保险、国债、银行理财产品等;

激进型投资方式:股票、私募基金、房地产、P2P、期货、外汇、信托等。

1.保守型

◆银行存款

银行存款的灵活性和安全性都很强,无奈收益性比较差。现在但凡对理财产品有一定了解的人群,很少会把钱放在银行存款里吃利息。

◆银行定期理财

银行定期理财的收益性要比余额宝强一点,安全性也没问题,就是灵活性差一点,要半年或者一年,关键起投金额高,基本5万起。

◆银行大额存单

在银行定期理财的基础上,利率进一步提高到3.7%,甚至4.125%,但是年限要求更长,灵活性大打折扣,更关键的是:投资起点挡住了绝大部分的普通人群。

(建行大额存单月月付产品,手机银行可查)

◆国债

国债的发行主体是国家,以国家信用进行担保,所以它具有最高的信用度,被公认为是最安全的投资工具。

所以,它非常适合3-5年内对资金流动性要求不高,追求保本收益且风险承受能力低的投资者。

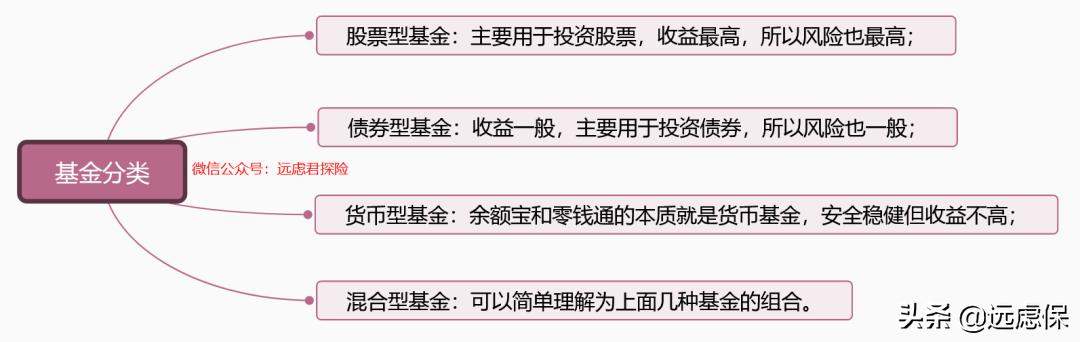

◆基金

基金是一个很神奇的东西,因为你在各类激进或保守的理财渠道,都能看到基金的影子:

对于风险承受能力一般的人群,远虑君建议,可以选择货币型基金或者进行保守的基金定投,放一些随时可能要用到的钱。

◆保险(年金类)

临近过年,很多销售人员都会向大家推销各种理财保险产品,具体就是缴费几年后,之后可以一直领钱的那种。

其实,作为一种理财方式,年金险能较好平衡安全性、灵活性、收益性这三者之间的关系。但大家需要注意的是,在这类保险里,只有少数产品的收益率可以达到3%或4%以上。

并且受监管影响,目前4%以上收益率的年金险也不多见了,这在时间+复利=躺赚零风险,最后一波4.025年金险我究竟要不要买?交10万可返1000多万?巧用IRR识别理财险套路中我们有作过探讨。

这也是远虑君一直不太推荐大家优先买理财型保险的原因。除非你已经配齐了保障型保险、有多余预算并期望通过理财险获得安全、稳健、确定的收益。

2.激进型

◆股票

对于股票,远虑君一直对散户是持悲观态度的,原因无他,周围的朋友(包括远虑君自己),能通过股票赚钱的实属少数。

其实大多数人是不太适合炒股的,原因除了技术,还和性格及情绪控制能力有关。

有多少次想要止损却优柔寡断,眼睁睁看着自己的股票从5%的小亏损变成50%的烂摊子?

有多少次告诉自己要忍住,眼瞅着大盘进入下降通道,却又等不及满仓入手,结果再次被套牢?

当然如果大家依旧想要试水的话,远虑君推荐几本书给大家:威廉•欧奈尔的《笑傲股市》和《彼得林奇的成功投资》,里面列举了很多实际的股票案例,比较适合业余散户投资者阅读。

◆P2P

过去一年,细数那些爆过的雷:团贷网、捞财宝、乐投天下、金豆包、99财富、米袋理财,以及最近的51信用卡等,这已经不是亏多少的问题了,而是血本无归!

随着很多跑路的新闻遍布大街小巷,P2P已从“高收益”的代名词变成了“骗局”的代名词。但我们需要知道,P2P是一个行业,是不会消失的,有一些正规的P2P渠道还是可以拿出一小部分资金来进行投资的。

不过,P2P并不是投资理财中必要的一个组成,大家可以根据自己的风险承受能力,酌情进行选择。如果实在要够买,建议多看一下网上的各类测评和分析,尽量选择大规模的领头羊平台,可能风险相对会小一些。

其他具体的投资渠道还有不少:

房产:没有破碎前较为稳定的手段,但是人口持续净流出的城市不建议投资。

信托:门槛很高的“高大上”产品(100万起步),每年收益在7-10%左右。

这里远虑君就不具体分析了,大家可以根据每款产品的特点,进行理财结构的合理搭配,互补长短。但就像之前所说,不要选择过多渠道,不然管理花费的成本和精力会让你非常操心。

四、除了投资,做好这几点也很重要

1.强制储蓄

工薪阶层,每个月的收入基本固定,大家应该养成一个习惯,就像每月还贷款一样,每月固定存入银行,不到万不得已,绝不会动用这笔钱。存储的原则是:你应该长期备有能维持3-6个月基本生活的活期存款。

2.勤记账

大到家用电器,小到几百块的衣服都要记。不当家不知柴米油盐贵,保持一个好的记账习惯,将自己的收支记录进行归纳总结,就能清楚地掌握自己的财务状况。

3.改掉消费恶习

量入为出,适当消费,理性“剁手”,精打细算,永远是上班族最经典的理财规则。改掉消费恶习,开源节流双向努力,这样你才有“财”可理。

4.学习理财知识,积极理财

工欲善其事,必先利其器。要想更好地理财,首先自己要积极主动地去学习一些理财知识,进而具备基本的理财判断能力。

另外,银行定存利率也频频往下调降,处于“负利率”时代的我们更应该重视投资,根据自己的需求和风险承受能力考虑收益率,选择一个相对安全、放心的理财平台/方式。

远虑君说

理财无关钱的多少,而是人应该必备的一种能力。尤其是初入社会的年轻人,无论钱多钱少,更是应该学会强制储蓄。

另外,还有一个非常重要的事实,大家一定不要忽视:人这一生中,最大最值得的投资,那就是投资自己。

普通投资,投进去的是钱;但个人投资,投进去的是时间、精力和能力。

你投资理财,可能会亏;但投资自己,却可以百分百稳赚不赔。