如果说像“南方黑芝麻糊”和“红豆西服”这样的外行去造电池是在蹭热点,那么像蔚来、吉利和广汽这样的大车企亲自下场就是一场百分之百的阳谋,原因简单,目的明确,风险未知。

下场最根本的原因在于,过去两年,当国内电动车渗透率快速提升时,最昂贵的电池价格不降反增,严重侵蚀了车厂的利润。

另一边,国内动力电池行业“一超多强”的格局并没有改变,宁德时代还是一家独大,占了半壁江山,行业里甚至出现了一种“天下苦宁德久矣”的声音,这种“上游集中、下游分散”的市场格局让车厂难有话语权。

所以,我们不仅可以看到蔚来下场建试制线,吉利布局磷酸铁锂电池等新闻,也可以看到各大车企都在挖掘二供,比如广汽扶持中创新航,上汽扶持瑞浦,蔚小理同时增持欣旺达等,所有这些都是为了增强车企对上游的掌控力。

在传统燃油车时代,最贵的发动机只占一辆车15%左右的BOM成本,而且基本上都是车企自己生产,不存在被上游卡脖子的说法,但在电动车里,电池占了三分之一以上的BOM成本。

按广汽董事长曾庆洪的说法,这两年,电池的成本占比已经提升到40%-60%,这就不得不让车企高度重视,甚至考虑撸起袖子自己干。

客观来说,过去十年,全球动力电池的价格降了90%,材料体系的进化也进入了停滞期,大大拉低了行业的准入门槛,尤其是磷酸铁锂的技术门槛相对三元锂较低,更是吸引了不少外行进入,但这并不意味着车企造电池就没有风险。

实际上,造车和造电池所需要的能力和承担的风险截然不同。比如在人才结构上,造电池需要的是电化学人才,这是传统车企缺乏的。此外,造电池所需要的规模经济性并不亚于造车,15GWh只是起步水平,这也意味着如果车卖不好,那么电池产能也会冗余,局面将会从"赢麻了”变成“输惨了”。

从目前来看,在造电池这条路上走得最远,也最成功的车企就是特斯拉。

01

特斯拉的经验

特斯拉和松下是最早的一对黄金搭档,松下负责生产电池,特斯拉负责把上千节电池、电机和电控组合成一个强大的三电系统。2017年,双方共同投资的内华达Giga 1工厂投产,松下总裁津贺一宏与马斯克在仪式上谈笑风生、亲如兄弟。

但兄弟阋墙只需两年。

2019年,日本媒体爆出Giga 1产能扩张计划遇阻。随后马斯克发声,抱怨松下不给力,导致当个季度交付量同比下滑三成;松下也像祥林嫂一样,强调特斯拉三番五次要求降价,已经接近松下极限,津贺一宏直言后悔与特斯拉合作建厂[1],甚至扬言要将松下员工和设备从工厂中撤走。

这也不能怪松下狠心,毕竟被马斯克拉上船之后,Giga 1不仅没有给松下贡献一分钱利润,反而是松下一直在往里面砸钱,更值得玩味的是,特斯拉2019年第三季度在营收下降的情况下实现了盈利,松下完全有理由怀疑自己是那个被盘剥压榨的供应商。

面对短期内无法调和的矛盾,特斯拉开始调整电池策略,努力降低对松下的依赖,这种依赖不仅是产能上的,也包括技术路线上的。

以上海工厂落地为契机,特斯拉在中国引入了LG和宁德时代两大电池巨头,相比保守的松下,两家公司对于扩产十分激进,以宁德时代为例,它的产能在2020年年底是70GWh,2021年就扩张到了170GWh,特斯拉根本不用担心被电池产能拖后腿。

除此之外,特斯拉在中国用上了更便宜的磷酸铁锂电池,通过这种方式不断扩大着自己的销量,而在马斯克看来,只要销量在增长,就不怕供应商背叛,而且还能货比三家,何乐而不为?而这就是特斯拉外购策略的精髓。

但除了外采,特斯拉还给自己留了一手,那就是自研。

自从2019年和松下之间的矛盾公开激化之后,特斯拉的自研之路也走上了快车道。2019年2月,特斯拉收购了Maxwell,获得了干电极技术,2019年7月,又收购了设备制造商Hibar,当时就有媒体爆料,特斯拉弗里蒙特工厂的神秘二层已经建成了一条电池生产线[3]。

果不其然,在2020年的电池日上,特斯拉推出了全新的圆柱电池体系“4680电池”,体积比之前的21700电池和18650电池更大,电芯容量和能量密度也更胜一筹。更重要的是,4680电池在技术上完全属于特斯拉,如今能在得州工厂自行生产。

由此可见,特斯拉的电池策略十分清晰,初期先和一家大厂捆绑,等到销量上去之后,再利用议价能力,寻找性价比更高的二供和三供,在这个过程中,不断积累经验和know-how,待到时机成熟,再亲自下场,既能提升技术溢价,还能削弱供应商的话语权,一举两得。

如今国内车企造电池的热潮,实际上就是在摸着特斯拉过河。

以广汽为例,2018年底,其先与宁德时代成立合资公司;2019年,广汽引入中创新航作为二供,削减宁德时代在供应体系内的比例;在自研方面,广汽从2017年开展技术研究和小批量试制,随后又孵化了做超快充的巨湾技研,最终在今年,自产电池的计划浮出水面。

在广汽之前,长城已经孵化出蜂巢能源,吉利投资衡远失败之后又卷土重来,布局了耀宁科技,进军磷酸铁锂电池领域,蔚来的动作也不少,今年5月份投资2个亿在上海建了31个实验室和两条电芯和电池包试制线,今年10月投资了国外一座锂矿,随后又成立了一家电池公司。

有车企内部人士向《远川汽车评论》透露:“目前所有整车厂都在采购电池设备,动作快的公司,10GWh设备正在进厂。”

除了有可以效仿的路径,车企自产电池的客观条件也变得日益成熟,包括设备、人才以及政策,而且在电池和底盘结合日益紧密的趋势下,车企直接开发电池更有利于技术迭代,但问题在于,车企造电池到底划不划算?

02

最低门槛是15GWh

要知道划不划算,首先要知道电池的成本结构。生产电池的成本主要包含物料成本、人工成本与制造费用,其中物料成本占大头,占比达到80%以上。

过去一年,碳酸锂等原材料价格的暴涨大幅拉高了动力电池的生产成本。

根据光大证券在2019年测算的数据,当时生产1kWh三元锂电池正极材料成本在300元左右,磷酸铁锂电池正极材料成本为110元,隔膜和电解液的成本一共在70元左右,对应容量的三元锂电池系统总物料成本在800元左右,磷酸铁锂电池系统不到650元[4]。

三元锂电池成本为各体系成本取中间值,单位:元/kWh

而今年,套用光大证券的假设和计算方式,生产1kWh三元锂电池所需的正极材料成本已经翻倍,达到了600-700元,磷酸铁锂电池正极材料成本更是翻了近4倍,隔膜与电解液的成本涨到了100元以上,对应容量三元锂电池系统总物料成本达到了1200-1400元,磷酸铁锂电池系统物料成本也达到了1200元。

再叠加人工成本和设备、场地折旧费用,电池系统每kWh的生产成本目前在1300元-1500元之间。

需要注意的是,上述数据均根据公开资料计算,更适用于规模较小的电池厂,规模达到15GWh以上的电池厂在面对材料商和设备商时具备明显的议价优势。

有接近宁德时代的人向《远川汽车评论》透露,大型电池厂生产电池的成本大约要比上述数据“低5%-10%左右”。

但上述人士也表示:“动力电池系统目前到终端的价格就是1400元-1500元。”将车企自产电池的成本与之对比,似乎相差并不大。换言之,即便是在电池价格暴涨的今天,车企自产电池短期看也不是一个更划算的选择。

根据麦肯锡的估算,对车企来说,自己生产电池PACK和电池模组都能创造不错的经济效益,前者大约能节省3%的成本,后者则能节省1%的成本,但直接生产电芯,可能导致供应链成本上升23%。

综合考虑资产规模、技术路线、研发成本和供应链安全等因素后,麦肯锡认为车企在一个地区生产至少50万辆新能源车或电池生产规模达到15GWh以上,自产电芯才可能具备成本优势[5]。

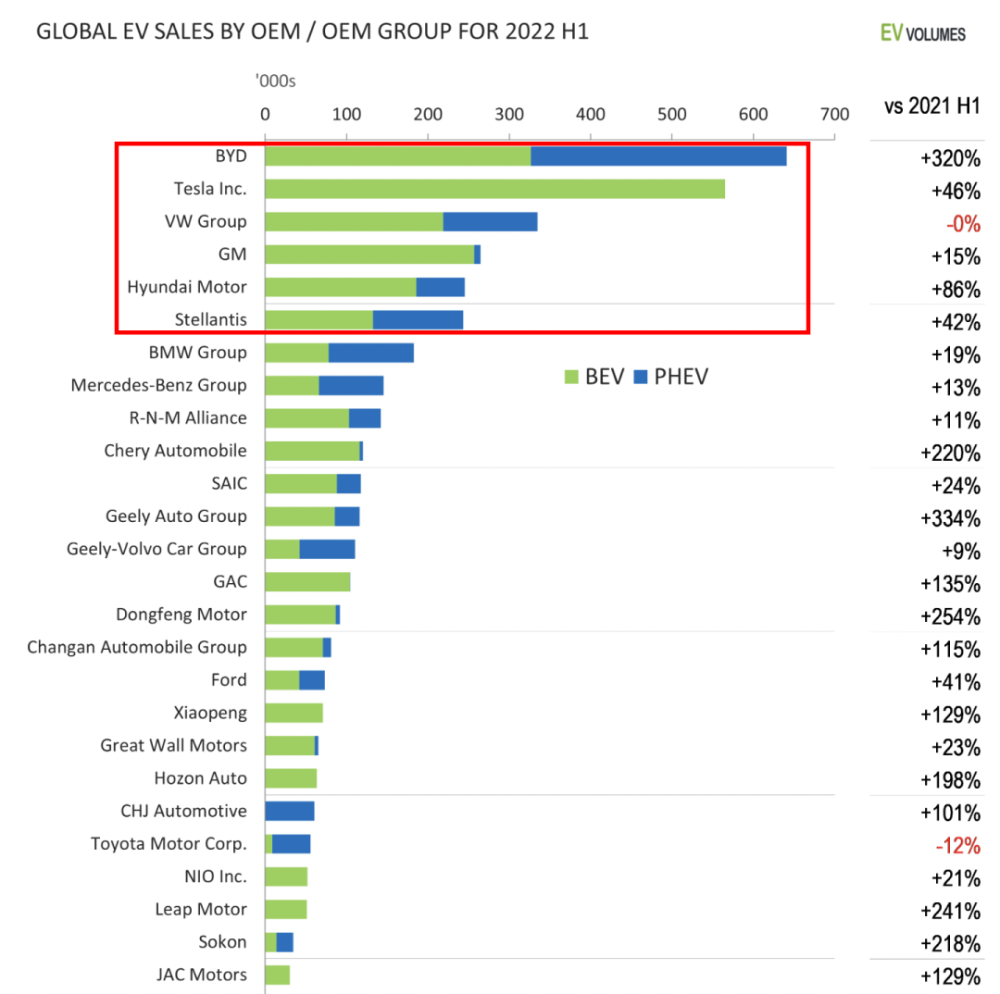

设立这样一道门槛后,放眼全球,能达到要求的车企两个手都数得过来,今年上半年,新能源车销量超过20万辆的车企仅有比亚迪、特斯拉、大众、通用、现代和Stellantis。

图注:今年上半年销量超过20万辆的车企仅有六家

那问题来了,如果短期之内看不到收益,为什么越来越多的车企在自产电池的路上越走越远?

03

边界摩擦

智能化与电动化无疑是汽车产业经历的最彻底的一轮转型,这轮转型使原本稳固的金字塔供应链结构发生改变。

整车厂开始绕过Tier 1与原本位于Tier 2位置的芯片企业联合开发,甚至自研自动驾驶芯片,有的会跳过电池企业投资上游的材料厂和矿山;像华为这样能力全面的供应商开始为整车厂提供“交钥匙”方案,试图成为超越Tier 1的存在。

整车厂和供应商的边界正在变得模糊,这并非由谁主观决定,而是因为产业格局正在剧变,话语权正在重新分配。整车厂涉足电池的生产制造,成本或许只是其中一层考量,探索整车厂的能力边界,争夺话语权或许更为重要。

比如特斯拉和比亚迪,除了一边造车,一边造电池之外,还把手伸向了上游的矿产资源,大众汽车虽然没有直接涉足矿产开发,但也不甘落后,一边和优美科投资30亿欧元成立了合资公司,另一边又投资了中国的国轩高科,美国的固态电池开发商QuantumScape以及欧洲的Northvolt。

整车厂对产业链掌控力的增强,显然也让电池厂感到不安。

宁德时代从2018年开始以投资的形式向下游整车行业布局,阿维塔科技、极氪汽车、北汽蓝谷、哪吒汽车等整车厂均在“宁王”的投资名单上。这种行为既可以视作电池厂向整车行业的反向渗透,又可以看成电池厂的捆绑客户的行为。

从历史上看,整车厂对于供应链的渗透并不是永无止尽的。过度的垂直整合会导致资本密集与呆滞,经营效率下滑,历史上垂直整合模式的集大成者“福特胭脂河工厂”最终也没能抵过全球化分工的趋势。

或许有一日随着智能电动车的边界重新变得清晰,车企又将从垂直整合走向专业化分工。