对于公众来说,美联储是一个耳熟能详,但可能并没有切身更感受过的机构。但在过去两年里,美联储指挥下的美元,却已经收割了全球两轮韭菜,而第三轮收割,可能马上就要来了。

美元最近的“全球收割”开始于2020年,由于当年里全球进入新冠大流行,美国更是首当其冲。而为了对冲疫情带来的经济急冻,美国开启了无限量的量化宽松政策,俗称“直升机撒钱”。

而到如今为止,美国广义货币供应量(M2,即流通于银行体系之外的现金加上企业存款、居民储蓄存款以及其他存款)存量较2020年初上升了6.22万亿美元(约44万亿人民币)。

直升机疯狂撒钱的情况下,全球市场可谓遭遇大水漫灌,大宗商品因此经历了一轮疯狂上涨的周期,从2020年到2022年5月路透商品研究局指数(CRB指数)到达巅峰644.04点,而这较2020年4月的低点347.52,上涨了85.31%!

这是个什么实际情况呢?

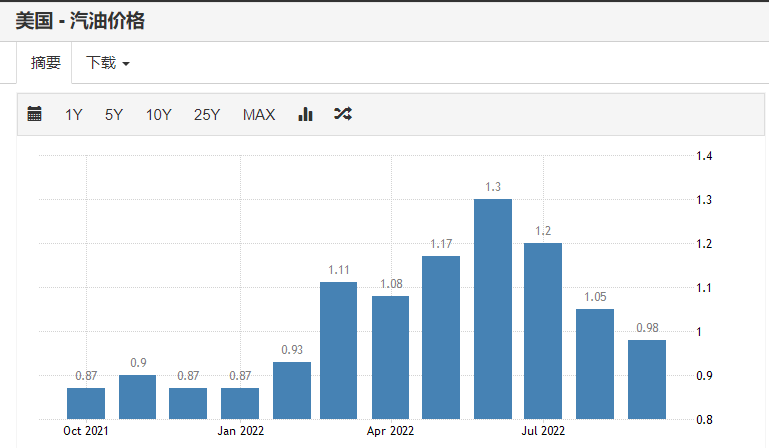

万年不温不火的美国汽油价格,就在今年内迎来疯涨,并在7月份创下每公升1.33美元的历史最高纪录!

汽油价格的飙升,又通过供应链传导,让美国百物腾贵,物价疯涨!

而发达国家的房价更是堪称进入了超级疯狂的暴涨周期,自新冠大流行以来,OECD(经合组织)成员国9个季度的季度房价平均增长2.01个点。而在新冠大流行之前,OECD成员国过去5年的房价季度平均增长只有0.78个点。

冰冷的数据,放到现实里就是让人望尘莫及的狂涨!

在热钱涌入,房价涨价最为疯狂的韩国,2021年10月时的首尔,公寓平均价格已经高达12.1亿韩元!而在五年前的2017年,首尔公寓的平均价格还只有6.07亿韩元。

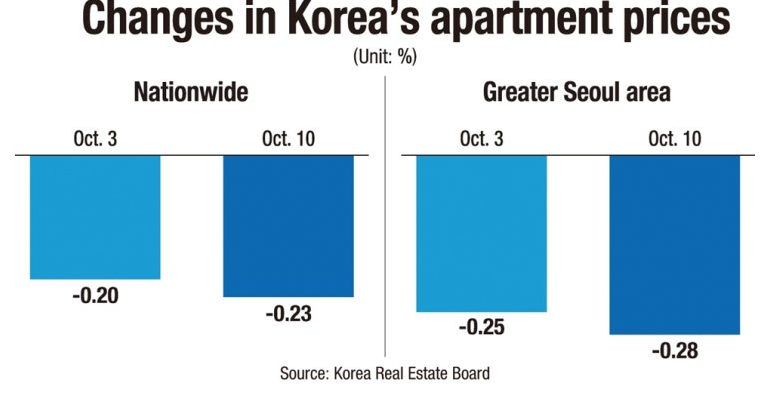

而随着美联储加息的到来,韩国楼市对于“刚需族”来说,迎来了好消息。

10月14日的韩国数据显示,随着韩国央行紧跟美国加息的脚步,大幅加息,以回收本国货币,从而避免大通胀的出现。

这导致韩国楼市迎来了十年来最大的跌幅——全韩公寓的平均价格的周内跌幅达到了0.23%,而首尔的跌幅更是超过全韩平均跌幅,达到了0.28%。

看着这个数字不大,但这已经是韩国连续多周公寓价格降低了,而平均价格降低的同时,韩国楼市的销售也同步降低。

这看起来是个好消息,但其实背后却蕴藏着美元收割的机会。

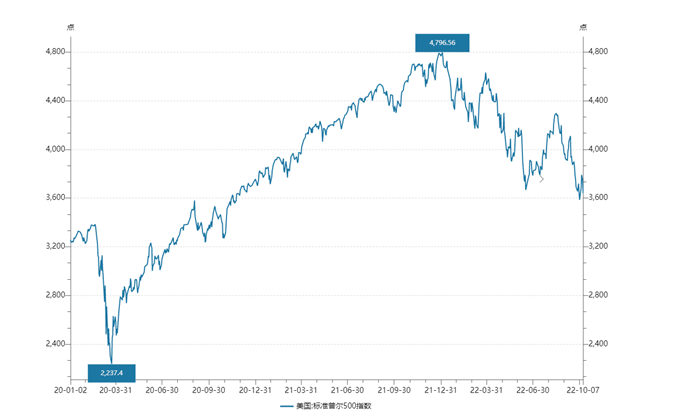

在美元进入通胀周期时,美国凭借强大的资本,获得了全球经济繁荣里最大的那一杯羹——以标准普尔500指数位例。在2021年,标普指数的顶峰为4796.56点,这较低点增长了114.38%。

而标普指数触顶的时刻,也正是2021年底。

因此也可以简单的理解为,在2021年美国股市的规模翻了一倍!而这就是美元的第一轮收割。

当然,良性通胀周期下,全球主要经济体都或多或少的吃到了红利,甚至就连欧美和日本的普通人,都直接拿到了“烫手的撒币”(导致通胀狂涨)。

但毕竟喝汤也算是跟着吃了肉,虽然最后多得都可能赔出去了——尤其是没有房产的美国人,而美国中产和富人等有房一族,通过房价升值变现,对冲了这波红利后带来的通胀,而这也导致,美国租金价格上涨(很多美国中产只有一套房,卖房变现后则等待楼市进入下降周期,在“价格超跌”后再去抄底)。

可在进入加息周期后,这事儿可就没有那么好了。

2022年3月,美国通胀大幅抬头,美联储逐步进入加息周期,截至到出稿,已经加息300个基点(Basis Point,简称BP)。

这带来的后果,第一就是上文所述,全球优质资产,如首尔公寓,这样具有金融属性的房产进入下降周期。

而下降周期,也往往意味着泡沫的破灭。

事实上,美联储加息的开始,其实就意味着全球经济的泡沫会被刺破。而泡沫刺破后,由于货币政策的预后属性,所以往往会导致资产价格超跌,使得其一定时期内的价格,会低于甚至远远低于其真实价值。

韩国的楼市,就在往这个方向发展。

由于热钱回流美国,韩国央行又加息,资金成本大幅上升,楼市卖方市场的供应大幅增加,导致竞争价格下降之余。买方又由于资金获得的高成本,而遏制了购买力。再加上,进入加息周期还看不到顶,更有大量买方持币观望,最终就可能会形成了如上所述的“价格超跌,低于实际价值”的情况。

当然,由于韩国楼市这五年里的翻倍狂涨,这是韩国楼市回归正常价格区间的机会。

毕竟哪怕是首尔人,想要以平均工资的收入,购买一套首尔平均价格线上的公寓,也需要不吃不喝十几年,这虽然未必失真,但对于韩国来说肯定不是一个好事儿。

毕竟韩国的老龄少子化趋势不改变的话,50年后,也就是2070年,韩国一个适龄劳动力就需要供养一个65岁以上的老人。

彼时的韩国,“工作到死”就绝非虚言了。

而第二,就是美元走强。

在今年三月份,美联储开始“力中暴力”的加息后,美元指数就开始走强,并一度在9月份突破114点大关,而在经过大半个月的动荡后,如今又重回113点。

美元走强带来的后果也显而易见——美国出口的商品,全球买家需要更多的钱(外汇/资产)去付费。而美国进口的商品,却能用更少的美元获得。

这一来一去,美元就完成了一波收割。

而随着全球优质资产,由于热钱回流、资金成本上升、泡沫刺破等原因而“价格超跌”的时候,持有美元的国际资本,又可能会进行抄底,完成这次“降息-加息”周期的最后红利收割——也就是第三轮收割。