中国经济与全球周期略有不同,2023年经济增速将上行至5%。

近日,瑞银财富管理投资总监办公室发表了题为《2023年度展望:走出迷雾》的报告。报告指出,随着十年转型期持续推进,“安全至上的时代”等主题、可持续投资以及私募市场蕴藏着长期投资机会。

瑞银财富管理首席投资总监Mark Haefele表示:“我们认为,2023年将是有望出现拐点的一年,目前采取避险措施的投资者需要规划何时以及如何在2023年重新转向复苏主题。”

关于中国经济,由于与全球周期略有不同,当前市场上最为担心三个方面:经济的重启、房地产的政策和地缘政治风险。瑞银财富管理亚太区投资总监及宏观经济主管胡一帆博士认为,最近的一系列政策和外交层面的举措,实际上很好地控制了尾部风险。该机构预计,中国经济增速会从今年的3%左右上行至明年的5%。

2023年或将迎来拐点

瑞银认为,市场最关心的三大宏观经济因素——通胀、利率和经济增长——将有望在2023年迎来拐点。

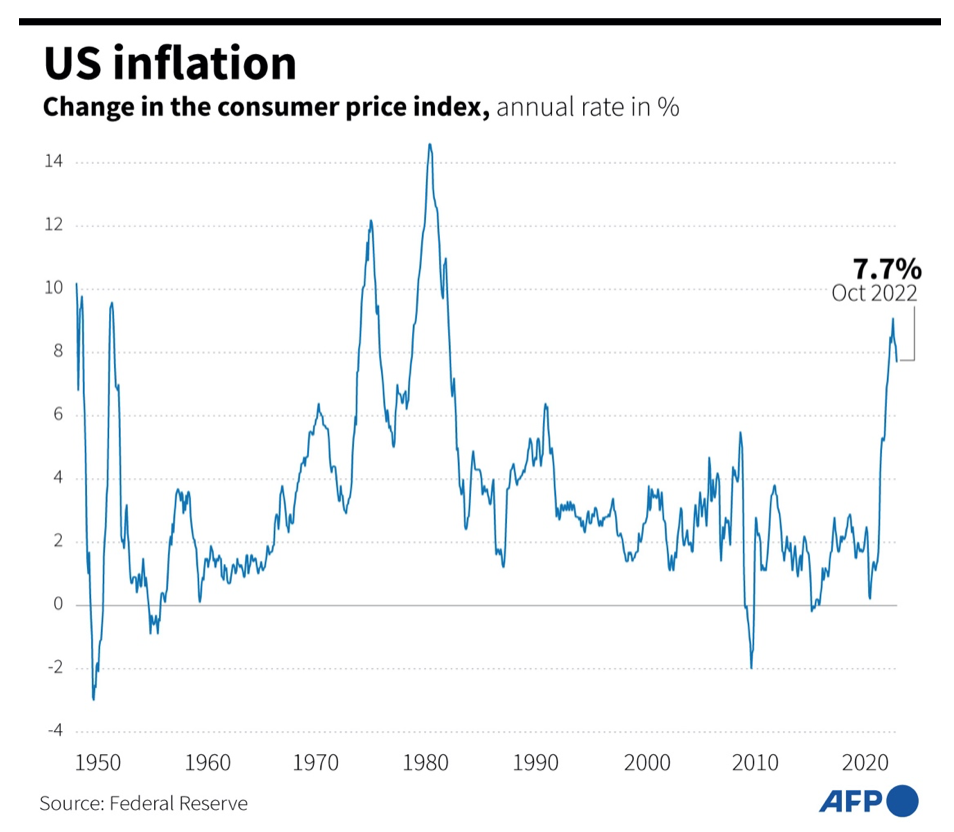

(1)通胀:美国通胀数据终于出现了放缓的迹象。作为美联储首选的通胀指标,12月1日,美国商务部公布的10月份个人消费支出价格指数(PCE)同比上升6%,这是继2021年12月以来的最小涨幅。该指数环比上涨0.3%;其中,不包括食品和能源价格的核心价格指数仅环比上涨了0.2%,低于FactSet调查的经济学家此前预期的同比上涨0.3%。

此前,美国劳工部的数据显示,经季节性因素调整的10月份消费者价格指数(CPI)同比增长7.7%,低于9月份8.3%的同比增幅;10月份环比增长0.4%,与上个月增幅持平,不过低于经济学家预测的0.6%。

瑞银表示,这意味着通胀至少开始出现了见顶的信号。

不过,通胀的快速放缓大概率将不会发生。胡一帆博士称,美国通胀最主要的驱动因素来自服务行业,特别是服务行业的工资螺旋式的上升。现阶段,美国服务行业的需求依然强劲,致使美国劳动力市场仍然保持强劲,供需缺口约400万,因此通胀和核心通胀仍处于有粘性的阶段。

瑞银指出,市场普遍预期美国通胀到今年年底可能在7%-7.5%之间,2023年一季度在6%左右、年中到达4%,直到年底才会下滑到3%左右。

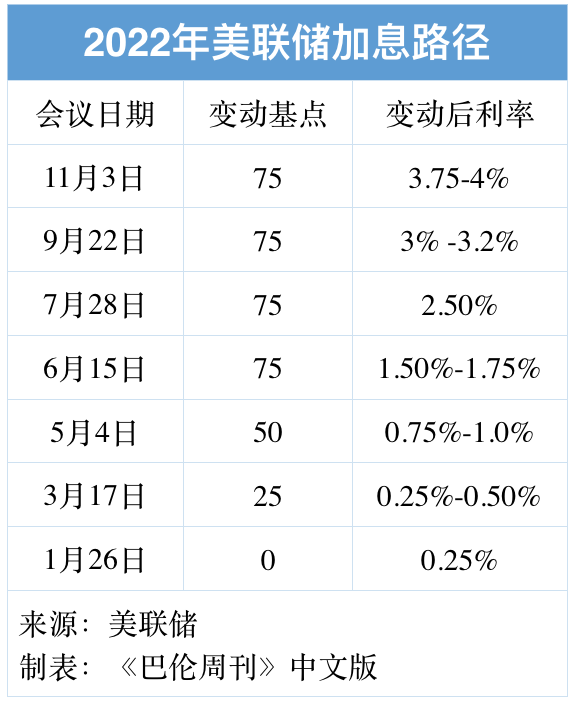

(2)利率:11月30日,美联储主席鲍威尔在布鲁金斯学会的一次活动中明确表示,美联储有望在下次政策会议上加息50个基点。他说:“放缓加息步伐的实际可能最快会在12月会议上到来。”

截至11月末,美联储2022年已经加息了6次。从6月起,为了遏制高通胀,美联储更是史无前例地连续四次加息75个基点。

瑞银预计,假设11月通胀略有放缓,那么12月不会再出现加息75个基点的情况;如果11月通胀再次抬头,那么美联储仍有可能加息75个基点。不过,瑞银认为美国11月通胀水平大概率将较10月略有放缓或持平,因此该机构预计美联储将在12月加息50个基点,并在2023年一季度加息50个基点,此后本轮加息周期可能会暂停。

至于市场最关心的何时减息,瑞银认为可能会在2023年下半年出现。一方面,美国通胀在2023年6月可能仍处于高位,4%的水平与美联储通胀预期的目标之间有一倍的差距。另一方面,在今年通胀的持续攀升和美联储的不断加息仍给美国经济和企业业务施加了较大压力,且压力的传导有一定滞后性,因此,美国经济可能在2023年二季度和三季度出现环比负增长。所以,瑞银认为美联储将在2023年下半年开始减息,而这也是市场触底的重要标志之一。

(3)经济增长:11月30日,美国2022年第三季度国内生产总值(GDP)年增长率被上修为2.9%,结束了今年前两个季度的萎缩。其中,消费者支出第三季度的年增长率达到1.7%。

国际货币基金组织2022年10月发布的《世界经济展望》预计,2022年全球实际GDP增速将为3.2%,而美国则为1.6%。

瑞银的预测更为悲观,即美国GDP的增长将从今年的1.9%下滑至明年的0.2%,也就是处于相对停滞的状态。此外,瑞银预计欧元区经济增长率将从今年的3.2%下将至明年的0.2%,英国可能出现负增长。

在经济不景气的情况下,美国企业的盈利状况也将承压。瑞银预计2023年美国企业平均盈利增长为-4%,欧洲企业为-10%,亚太地区企业约在2%-4%之间。因此,企业盈利水平的下滑可能令全球市场出现一定程度的动荡。而在美联储减息之后,市场可能会迎来拐点。

而对于中国经济,瑞银预计,到2023年,中国经济的增速将会上行至5%。国家统计局10月24日公布的数据显示,2022年前三季度中国GDP同比增长3%。

瑞银认为,市场对中国经济最为担忧的三个方面,近期都看到了控制尾部的举措:

首先,经济正在重启,2023年下半年经济将会有巨大反弹。其次,房地产方面,“金融16条”的出台令市场趋于稳定,对投资者而言是利好。最后,地缘政治方面,G20会议让市场看到了中美两国对底线管理所形成的共识。该机构表示,市场会逐渐把这些利好因素计入考量。

底部确定前的七种投资策略

在全球继续探底的过程中,瑞银总结了2023年全球资产配置的七大方向:

(1)增加防御性和价值板块:防御性板块受经济走势影响较小,瑞银看好必选消费品和医疗保健板块;而在美联储最后一次加息后的12个月,价值股的表现里来好于成长股,且在美国通胀率高于3%时,价值股也往往跑赢大盘,其中,瑞银看好能源股,因为市场低估了油价在更长时间周期里走高的可能性。

(2)把握提高收入的机会:瑞银更青睐不确定性中可预测性的回报机会,包括收益率约为5%的美国投资级债券、精选的短久期债券、具韧性的信用债和可持续债券,以及“优质收入”类个股。此外,股票、大宗商品和货币领域能够产生收益的结构性投资也具备吸引力。

(3)寻求避风港:避险货币中,瑞银看好美元和瑞郎,同时看好以美元和瑞郎计价的优质债券,理由是美元将在未来几个月保持强势。

(4)聚焦无相关性的对冲基金策略:2022年,对冲基金等其他分散配置策略表现亮眼,有望在2023年继续带来多元化效益。瑞银看好宏观基金,因其在波动性较高时通常能取得6.1%的年化回报率。另外,随着宏观不确定性持续且股票离散度上升,股票市场中性策略有望在明年受益。

而随着全球经济、政治、社会和环境的显著改变,未来十年也可以持续关注:

(5)为“安全至上的时代”布局:即能源安全、粮食安全和网络安全。瑞银称,随着各国政府对上述领域的重视,一些与之相关的投资主题将得到支撑。

(6)关注可持续投资:瑞银认为,虽然在2022年跑输了大盘,但可持续投资的长期表现仍然强劲,尤其是该主题中多元化配置的重要性得以凸显。瑞银表示,可持续资产类别中的多元化配置也有助于提高风险调整后的回报。

(7)在私募市场发掘价值和增长:瑞银表示,历史上公开市场下跌后将资金投入私募市场,长期而言往往能取得不错的回报。瑞银看好受益于价格错配的策略、危困/重组债券策略和价值导向型的并购策略。

此外,瑞银认为,投资者在2023年仍需要注意下行风险,并保持长期投资和多元化投资。