2020的因,2021的果。

想说再见不容易,活久见的2020名义上是过去了,可实际上,影响才刚刚开始。

就在大家一门心思迎接2021之时,楼市和股市好像约好了一样,接连在2020年最后一天宣布大消息。

先是央行在2020年最后一个交易日盘后几秒,突然发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。

继房地产三条红线之后,再次划定房地产金融红线,这次圈定的主体从开发商变成了银行,从需求侧变成了供给侧。

这么大的事情出来,市场自然热议一片,金融地产板块的分析师们,更是八百里加急分析影响,研判2021走势可能。

原以为房地产贷款集中度管理制度将成为2020年中国金融圈最后一件大事,没成想,沪深两大交易所竟然在2020年最后一天夜里十点半,也就是2021年元旦前一个半小时,正式宣发退市新规。

退市新规正式稿,明显比半个月前的征求意见稿严了很多,垃圾股、壳股们如果以为2021还有戏,那对不起,即日执行的退市新规可能要让你们失望了。

常言道今日事今日毕,对监管曾们来说,2020年该做的事,绝不能拖到2021,这种精神,值得我们给监管层,点个赞!

2021年 楼市、股市大变样?!

《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称通知),只看名字,不少人可能都懵了,这到底是说的啥?对楼市利空利好?

别急,咱一步一步来解释。

打开央行的官网看原文,仔细读下来,核心卖点就三样,一个目的、两个公式、一个明细。

先说一个目的,房地产贷款集中度管理的目的是:控制银行房地产贷款。

根据通知,央行明确,银行全部贷款中,房地产贷款占比,要符合监管要求,贷款(以占比计)上限绝不能超。

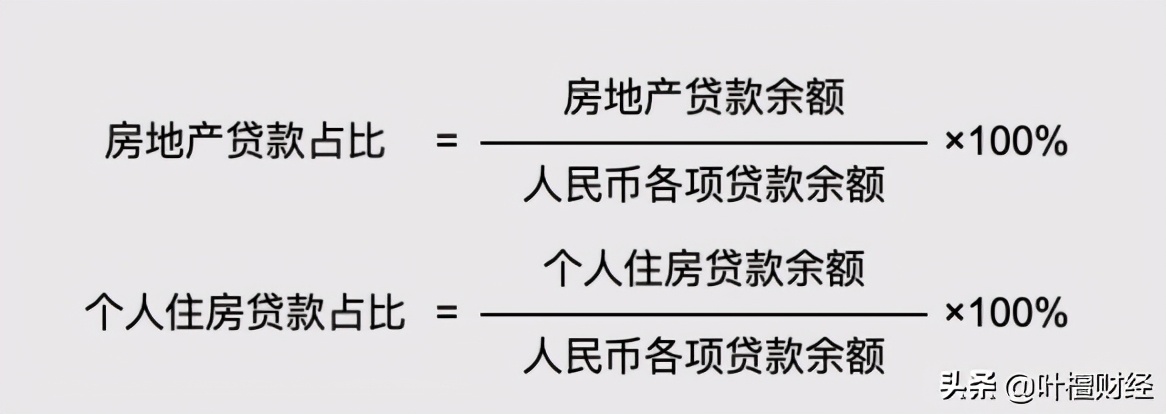

再看两个公式,银行可能会有疑问,占比怎么算呢?统计口径是啥?

央行贴心的给出了计算公式,银行们可以自行拿出小本本算一算,檀香们也可以根据上市公司的财报算算看银行房贷占比情况。

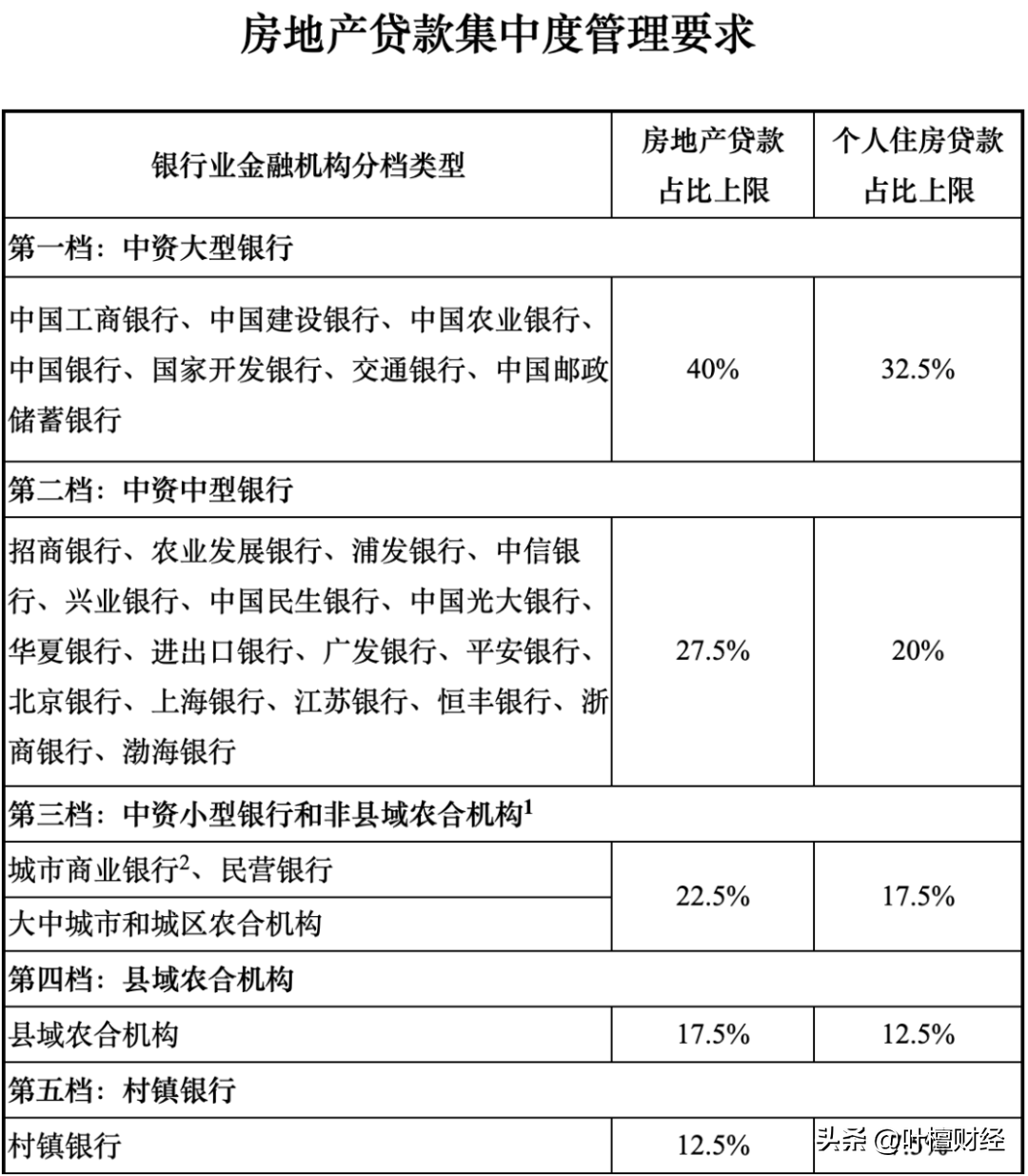

具体来看,不同银行到底被允许什么样的房贷占比呢?

央行特地给大家列了个表,把银行划分为5类,每一类一个房贷占比上限标准。

PS:个人房贷占比是被含括在房地产贷款占比里面的,也就是说房地产贷款占比里分为个人贷款+对公贷款两种。

上面这个表很清楚了,国有大行最为宽容,被允许房贷占比在4成,个人占比在32.5%,越小的银行限制越多,城商行这种主要服务于本地的地方银行,占比大约仅国有大行们的一般左右。

一般来说,银行体系里面,都认为房贷是比较优质的贷款,收益率也高,最新的约束条件,基本上是把房贷这块蛋糕,更多分派给了国有大行们,而中小银行得把更多资源向当地,向实体倾斜。

还记得,不久前互联网金融产品主动下架么?中小银行靠互联网巨头们,出圈全国经营,这一点同样不被允许。

从这个角度看问题,监管层面对大小银行的态度一以贯之。

不过问题来了,甭管银行大小,两条红线在头上高高悬挂,超了势必要压缩。断定《通知》对楼市是利空的朋友,基本上也想当然的认为,银行超支房贷,压缩楼市贷款板上钉钉。

真是这样么?

根据机构的统计,截止2020年半年报,上市公司里面,个人房贷占比和整体房贷占比超支的银行,其实并不多。

大银行里面,只有房贷之光——建设银行个人房贷占比超了2%,邮储银行个人房贷占比超了1%,其余大行不但没超,有的甚至拥有巨大的空间可以拓展。

比如交通银行,房贷占比有13.5%的比例额度可用,个人房贷有11.6%可用。

第二个档次的银行里,招行、兴业银行是是唯二两个,同时在房贷占比和个人房贷占比两项都超标的,招行两项均超了约5%左右,兴业在6%左右;浦发、平安则只超了房地产占比一项,超标的程度不大,一个0.4%,一个1.8%;

第三个档次中,只有成都银行超了两项,郑州、青岛、青农银行则只在房贷总体占比超标,个人房贷还是在红线以内。

34家银行,超标的数量有10家,超标率不到30%。

根据央行的规定,2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点以内的,业务调整过渡期为自本通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。

也就是说,即便超标,短期之内也没事,央行给了2年和4年的过渡期,给银行充足的时间,做大分母,降低比例。

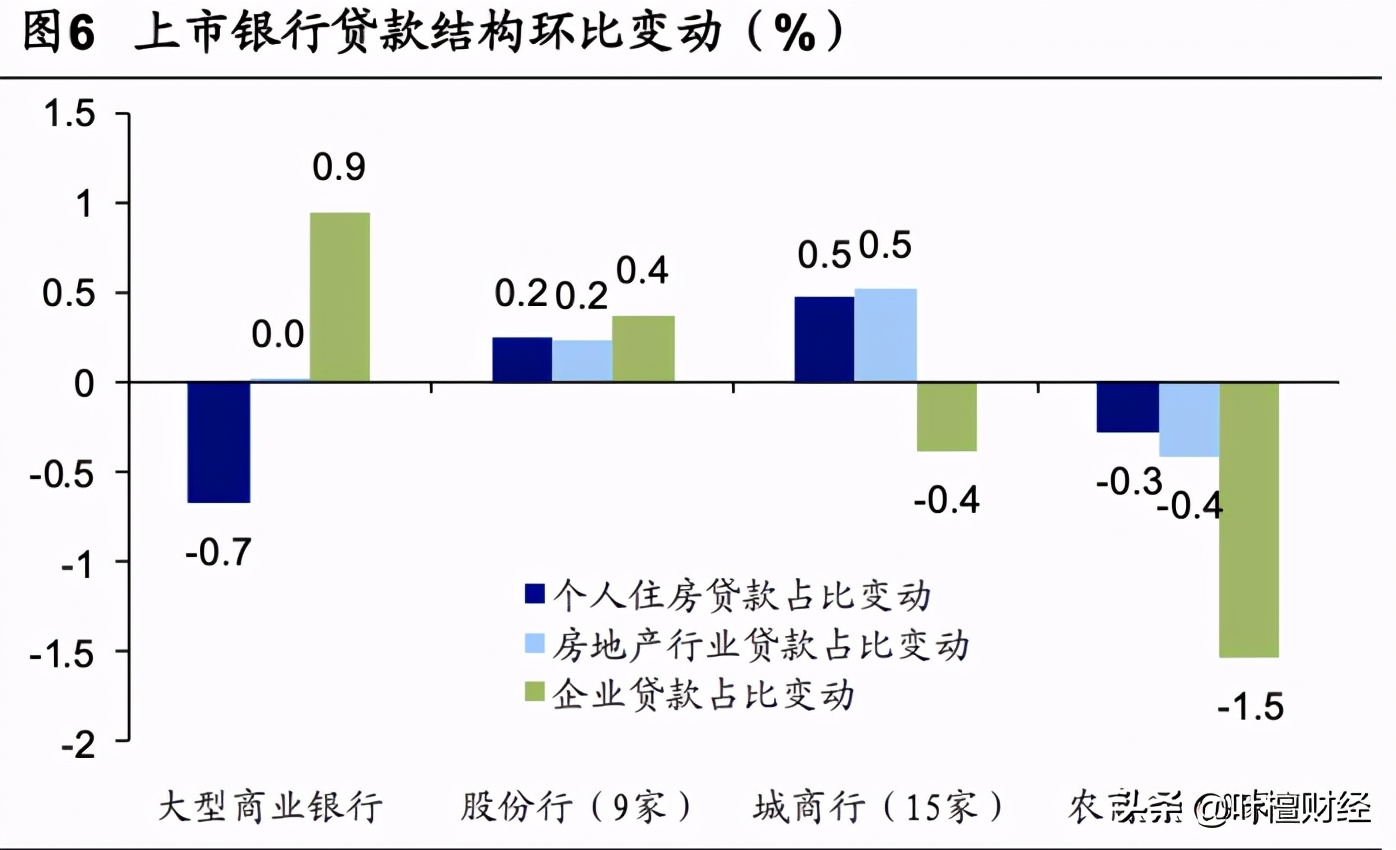

据海通证券的研究,2020年半年报显示,上市公司中各种类型的银行里,对房贷最饥渴的是二挡和三挡银行,大银行其实正把弹药向实体输送。

《通知》下发之后,70%的银行一看额度,哟,空间还有富裕,房贷还能继续。

从现实来看,《通知》根本不像目前市面上常规文章解读的那么利空,实际情况是,多数银行不但不用压缩贷款,反而还有余额继续扩张。

而所谓集中度管理,其实用意是把房贷向大银行集中,这样央行等监管机构才能更好的管理房贷,更好窗口指导房贷,更精准的调控房地产市场。

试想,以前是央行管一把银行头大,未来只要控制好7大龙头差不多就够了,这个思路确实高明!

当然,连带效应也是有的,从银行竞争的角度来看,近期无论是对互联网巨头的监管,还是这次的房贷集中,效果上,对大银行都是相对有利的。

如果把房贷看成是一种商品,对标供给侧(银行)和需求侧(房企)。

和很多过剩行业一样,如今的政策走向,显然供给端在朝头部集中 ,需求端——呢?

变化有点意外。

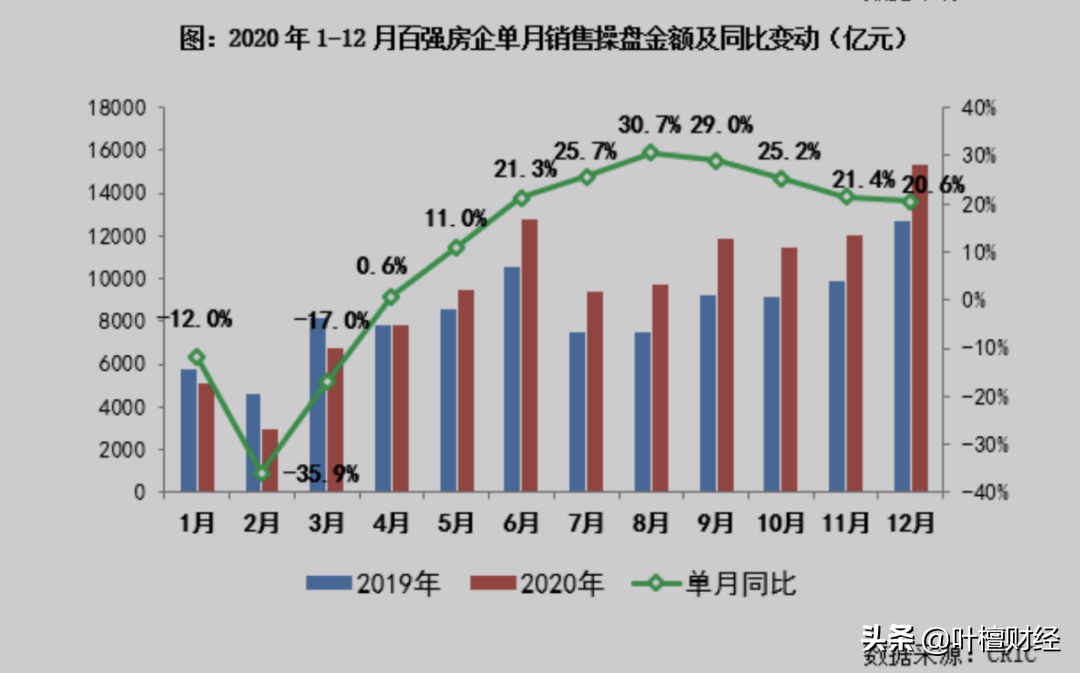

房企三条红线出炉之后,整体效果非常显著,8月份消息出来之后,9月份百强房企操盘金额同比立刻下降。

8月份三条红线月,成了2020年头部房企销售金额增速触顶月份,之后不断下降。

为了按规定尽快从红灯变绿灯,头部房企大多采取多卖房子少投资的大思路。

结果是:

第一、房企投资在9月份之后开始迅速分化,亮起红灯、黄灯的投资增速大降,而绿灯的则大举压上。

根据易居的数据,9月-11月,绿档房企的月均投资额较前八个月月均额上升46%,红档、橙档、黄档分别下降41%、61%、18%。

第二、百强房企看似仍在集中,但集中的档次有了明显变化,TOP10没有趁机加速提高集中度,最受益的反而是TOP 30到TOP 50区间段,他们成了份额提高最快的头部。

这个变化很有意思,房贷供给端在头部集中,房贷需求端(从房企来看),头部里在快速离散,这会意味着什么?

大银行在整个房地产体系中的话语权和影响力在进一步加强,而房企大而不倒的地位实际在相对弱化,整个房产链条利益分配重新进行时。

说完楼市的大事,再来看看股市的大事。

12月31日,修正过的退市新规也许会对2021届股市产生巨大影响。

还记得12月14日晚,沪深交易所发布退市新规(征求意见稿),发了之后,因为财务造假指标相对宽松,很多垃圾股隔日逆势大涨。

举个例子,仁东控股就在12月15日逆天级涨停!

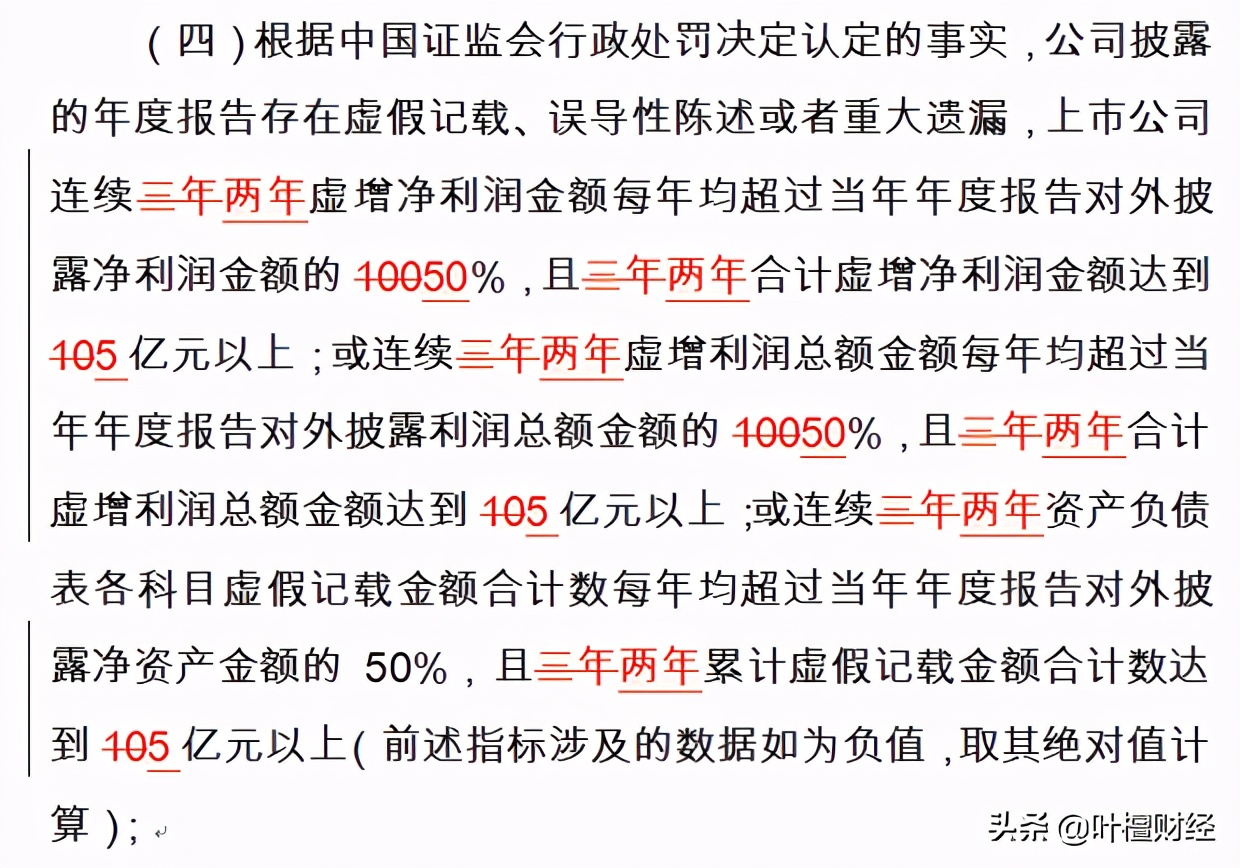

修改之后的定稿里,刚好拧紧了相关指标,比如虚增利润从占净利润的100%,降低到50%;营业收入上也做了强化,明确为主营业务相关,实质收入等等。

其实这次退市新规的修正,结果当然让人称快,但过程更让人高兴。

监管者能够认真听取市场的意见,且愿意立刻做出调整,这个态度变化,可能对造假、违规者们的心理威慑力更大!

看看上交所答记者问怎么说的?

上交所说,2020年12月14日至12月28日,上交所就本次4项退市业务规则修订向市场公开征求意见。期间,组织召开了3场座谈会,专门听取上市公司、证券服务机构和上市委员等各方的意见,组织个人投资者问卷调查活动等,了解投资者观点;通过邮件、公众热线、函件、媒体等多个渠道,收集各类市场主体提交的主要意见290余份。

上交所对市场主体提出的意见和建议,进行了认真分析研究,将合理可行的意见和建议,充分吸收到相关制度和规则中。其中,着重调整和优化了几方面的内容。

上交所优化的正式争议大的内容。

根据规定,本次修改后的退市规则于发布之日起实施,也就是说2021年,中国股市将迎来真正的最严退市规定。

据机构的统计,不知不觉2020年退市公司的数量已经创出新高。

从退市率来看,IPO数量多,导致退市率水平仍然相对较低,不过从趋势来看,退市率向上势头明显,随着退市新规落地,相信2021年退市率也能继续看涨。

最后做个小总结,现在股市采取的是打扫屋子迎接客人的态度,清掉垃圾之后,流动性剩出来无疑利好头部优质大企业。

而楼市呢?金融监管标准化的建立,多条红线的划归,总量控制背后,正如我们前面的分析,同样是大的受益。

不少人说,未来是中国投资的大时代,这话没错,但对“大”的理解,可以更加精准一点,大时代更适合投资大的。