“房贷”五档管理新规发布后,央行及银保监会对于落地房住不炒精神的各项措施完美收官。从2020年初的在疫情中保障经济回升给各大房企开出特别处方,到年中各项资金不得违规流入房地产,从三季度对12家房企开始实施“三道红线”融资管控试点,到年底最后一天出台《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。自此,金融口防范化解房地产这头灰犀牛带来的风险预控全面到位。

而各大房企原本高调庆祝的跨年晚会也在相互祝贺之中带上了一层浓浓的忧伤。2021年的房地产市场可能没有想象中的那么美好。

根据《关于建立银行业金融机构房地产贷款集中度管理制度的通知》显示,央妈和银保监会把银行分成了五档分别设最高限度。以下简称“房贷”五档管理新规。

最高档是中资大型银行,个人住房贷款占比上限为32.5%;

其次是为中型银行,个人住房贷款占比上限为20%。

第三是小型银行和非县域合作机构,个人住房贷款占比上限为17.5%;

第四是县域农合机构,个人住房贷款占比上限为12.5%;

第五档为村镇银行,个人住房贷款占比上限为7.5%。

“房贷”五档管理新规出台后意味着不可能再像以前那样,个人按揭贷款增速远远超过这个平均贷款增速,因为这样很快就会超标。这也意味着银行新增贷款投放可能更多的资金要投到制造业和小微企业等实体经济领域当中去。

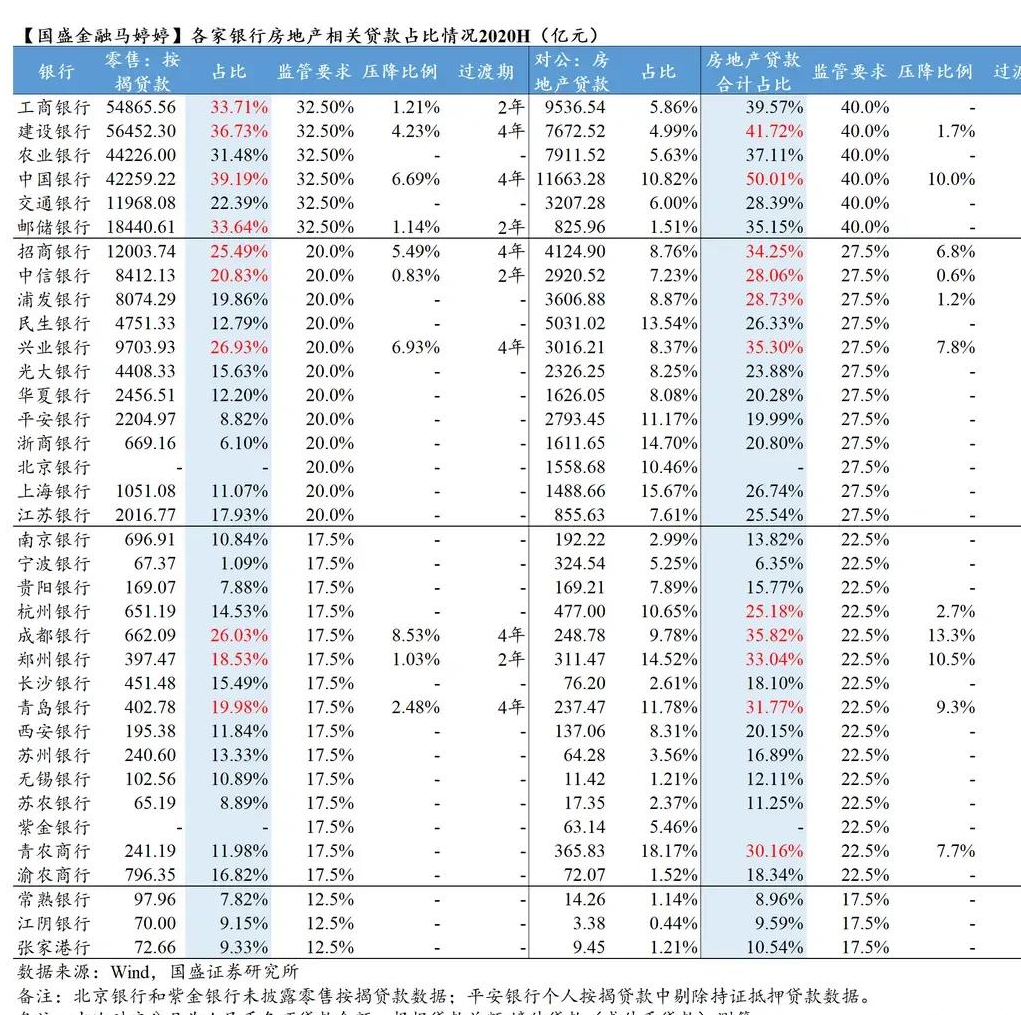

图片转自国盛金融

按照“房贷”五档管理新规来对标,六大国有银行中,有四家银行超标,需要从今年开始压降房贷。分别是工行、建行、中国银行和邮储银行。中小银行中有招行、兴业银行及中信银行超标。

有人说,限制银行房地产贷款比例和个人购房贷款比例,其效果不亚于征收房地产税,楼市长达20年的大牛市或将结束,房价疯长将成为过去式。

我们在此提醒一点的是,楼市大牛市终结,但结构性小牛市仍存在。

“房贷”五档管理新规为楼市“去杠杆”摁住源源不断的水龙头,房企只有抓紧卖房子缓解困局,在大部分城市,降房价是大概率。由于上限管控,个人房贷的办理可能更加困难。如果房企或银行实行首付比例提高等措施,这可能误伤刚需买房人。

无论是“三道红线”也好,“房贷”五档管理新规也罢,开发商无序融资不可能了,买房投资升值预期应该进行下调,市场有价无市可能成为常态。短期不会冲击房价,但从长期的角度,可以参照日本楼市泡沫破灭之前的情况。

80年代,为刺激日本经济的发展,日本中央银行采取了非常宽松的金融政策,鼓励资金流入房地产,致使房地产价格暴涨。受房价骤涨的诱惑,许多日本人发现炒房地产来钱更快,于是纷纷拿出银行的积蓄进行投机。到1990年,仅东京都的地价就相当于美国全国的总地价。但是,普通的工薪阶层即使花费毕生储蓄也无力在大城市买下一套住宅。

日本银行于1989开始收紧货币政策,分别在5月、10月、12月连续宣布调高利率,并宣布商业银行停止向房地产贷款;1990年3月,日本政府出台了《房地产融资总量规制》,严控土地总量和房地产的信贷规模。自此拉开了日本房价泡沫破灭的序幕。

从金融政策来看:我们的金融收紧没有釜底抽薪,整体上是循序渐进。但是,控制房贷规模与资金不得违规流入房地产与日本房价泡沫破灭之前的措施相似度有多大,请各位买房的朋友自行体会。

从楼的市值来看:网上的数据为房地产总市值高达65万亿美元,约合450万亿人民币,相当于欧盟、日本、美国等房地产市值的总和。

从房价涨幅来看:平均涨幅从2003年的平均2000元/平米,涨到了2020年的平均10000元/平米。而北上广深等一线城市的房价更是涨幅在10-15倍左右。

从家庭财富增收途径来看:中国居民把未来都押在了房地产上面,普通中国家庭中77%财产是房地产,剩下23%才是金融资产。

从国民杠杆率来看:截至2020年三季度,国民债务占GDP的比率大概是270%。在债务不断上升的过程中,居民收入中有相当大一部分被用于支付债务利息支出等,可以用于消费的部分大幅减少。

因此,郭树清关于房地产金融化泡沫是“灰犀牛”的言论并非危言耸听,应该引起高度的重视。央行及银保监会正为防止房价泡沫破裂而努力,此时投资房产应更加小心。

中国央行前副行长吴晓灵曾表示:在泡沫中狂欢的日子不多了,做好潮水退却后的准备,这是每个人都要面对的现实。